Image via Wikipedia

Image via Wikipedia

OECD與FAO聯合報告稱,食品價格未來十年預計將高於過去十年,因農產品產量下滑同時,需求不斷增長,且庫存重建之前,價格上行風險仍大於下行風險。

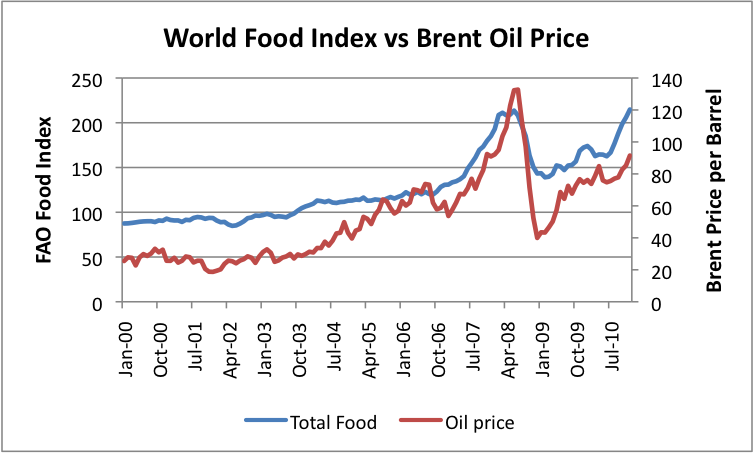

綜合媒體6月17日報導,經合組織(OECD)與聯合國糧農組織(FAO)在聯合發布的年度農業前景報告中表示,食品價格2011到2020年預計將高於過去十年,因農產品產量下滑同時,需求卻在增加。該報告稱,全球農業產出2011年到2020年期間預計將年增1.7%,遠低於2.6%的過去十年增速,其中,多數農作物的產量增速都將放緩,含油類作物與顆粒類谷物放緩幅度最大,因此重要農作物的產量增幅放緩也將繼續令國際食品價格漲勢承壓。2011年農作物收獲狀況十分關鍵,但重建市場供需平衡還需一段時間。在農產品庫存重建之前,仍具有很高價格上行風險。

FAO數據顯示,食品價格2月已漲至歷史高位,芝加哥玉米期貨過去12個月上漲73%,小麥上漲48%,大米上漲27%。

芝加哥玉米價格6月漲至歷史高位,因玉米作為食品、飼料以及酒精原材料的需求已超出產量增幅,且原有庫存也在減少。

美國農業部數據顯示,全球玉米庫存2011年到2012年度預計將連續第三年下滑,并創5年來低位,因需求將達到歷史峰值;全球大豆庫存預計將連續第二年下滑,并創18年來低位。

而FAO預計全球人口2050年將從2010年預期的69億人增至92億人,這將需農產品產量相應增加70%。

OECD與FAO在報告中重申此前預期稱,扣除物價因素的農業大宗商品價格2011到2020年將高於過去十年。

報告稱,其實,農業大宗商品價格上漲也有積極一面,即刺激該領域投資增加,來提高產量滿足不斷增長的市場需求。而過去幾十年農作物實際價格不斷下滑。但農業大宗商品價格預計將在短期內從2011年的歷史高位回落,因收獲季節將至,產量增加抑制了相關農產品價格漲勢。

該報告還預計,玉米均價2011到2020年預計將較過去10年上漲20%,家禽價格同期將上漲30%。而現有已有農作物生產成本上漲、產量增幅放緩的信號出現,因能源價格大幅上漲,水與土地利用壓力也在加重。并指出,大宗商品價格上漲的影響也已向食物鏈傳遞,目前全球諸多國家出現食品價格通脹趨勢,降低了貧困人口的購買力,并加劇了部分發展中國家經濟穩定與食品安全的擔憂。

而導致農產品價格波動的因素除農產品與能源市場關聯程度不斷加強之外,最重要原因還是不可預測的天氣狀況。2010年俄羅斯與烏克蘭的大火與干旱、美國的過量降雨均表明天氣因素對市場走勢的影響程度,而農產品主要出口國因收獲減少而出現的產量下滑則是農產品國際價格波動的首要原因。盡管極端天氣事件的影響仍不確定,但氣候變化確實在改變天氣模式。

報告稱,未來農產品價格上漲風險將高於下行風險,天氣因素導致的產量波動預計成為農產品未來價格波動的關鍵助推器,而農產品期貨市場的投機活動近期內將可能放大這種價格波動,盡管尚無決定性證據證明對長期價格波動的影響。該報告還指出,東歐、亞洲以及拉丁美洲地區的人均食品消費2011到2020年預計增長最快,其中,對植物油、糖、肉類以及奶制品的需求增幅最大,因這些地區人口經濟收入顯著增長。人口增加與中印兩國收入增長都將強勁支撐大宗商品需求增勢。

而撒哈拉南部地區的食品缺口預計將擴大,因該地區的人口增速已超出國內食品產量,若未來無法實現供需平衡,必將帶來大宗商品價格上行壓力。全球以及多數貧困國家的人均收入預計將增長50%,食品需求增幅勢必將更大。伴隨收入增長,人口飲食結構也將改變,未來10年肉類與奶制品的人均需求將增長,而小麥需求將下滑。

另外,作為酒精原料等的農產品使用規模也將保持強勁增長態勢,因高油價將刺激生物燃料需求進一步擴大,且部分國家已開始鼓勵生物燃料的使用。2020年,包括玉米在內全球顆粒谷物產量的13%、植物油產量的15%、蔗糖產量的30%預計都將用於燃料制造。受越南出口增長影響,大米貿易2011年到2020年預計將增長,且越南屆時將可能超過泰國成為全球大米最大出口國。巴西2010年預計仍將是最大食糖出口國,而中國則將成為食糖最大進口國。

俄羅斯與其他前蘇聯國家可能將繼續在小麥與顆粒谷物出口市場發揮舉足輕重的作用,并預計俄羅斯、烏克蘭與哈薩克斯坦的小麥出口總量2020年將占全球小麥貿易的30%,而過去十年為18%。美國在全球小麥貿易市場中的份額屆時將從25%下滑至18%。

盡管阿根廷與巴西的大豆強勁增勢已終止,但該地區的含油作物、谷物以及牲畜產量將繼續穩固增長。

極端的氣候在全球發威,世界糧食主要產區陷入「水深火熱」,食物價格飆升的情況蠢動。

雖然目前還不到北半球農作物主要生長季節,但由於美國玉米存量逼近15年低點,玉米期貨價一年來飆漲一倍,小麥價格也比去年同期成長55%。聯合國警告,全球食物成本4月繼續上揚,過去10個月來有九個月上漲。商品支出增加,也迫使麥當勞等食品製造商把成本轉嫁給消費者。

Rabo AgriFinance食物和農業研究部門副總李代爾預測,如果情況惡化下去,玉米有可能漲到每英斗8美元的天價。

國際小麥價格高漲,國內麵粉漲聲再起,麵粉廠商昨(10)日接獲麵粉公會通知,6月1日起,每袋22公斤裝的麵粉將大漲30至60元不等,屆時高筋麵粉將調高至680元的天價,刷新國內麵粉售價新紀錄。

行政院副院長陳昨日表示,未來即將面臨的糧食危機,將是「安靜的海嘯」。農委會將推動「在地生產、在地消費」,期望我國糧食自給率2020年能提高至40%,與日韓相當。美國路易斯安那和田納西等州正與洪水搏鬥,因雨水過量,玉米種植速度只有去年的一半。但在此同時,堪薩斯州的小麥田遭受1996年來最嚴重的旱災侵襲,德州農人也殷切期盼天降甘霖。

但在此同時,西澳和中國的農作物同受大旱威脅,法國和德國的乾旱天氣,以及英國遇到至少352年來最熱的4月,都嚴重威脅歐盟的農作物收成。不到一年前,俄羅斯三分之一小麥遭50年難得一見的大旱毀掉、導致全球食物價格飛漲,如今看來,情況有重演的跡象。

中國大陸北方旱象也有擴大跡象,尤其以河南及安徽最為嚴重,安徽小麥受旱面積超過六成,加上全中國小麥病蟲害發生面積較去年增加34.4%,4月小麥及玉米等糧價持續上漲。

Image by miss_rogue via Flickr

Image by miss_rogue via Flickr