伊拉克手機營運商 Asiacell 通訊公司完成具指標性的首次公開發行股票(IPO),且獲外國投資人認購其中70%的股票,象徵通過外資的關鍵信心考驗,也代表伊國在歷經多年戰爭後,逐漸獲得投資人青睞。

Asiacell 通訊4日在伊拉克證交所首度掛牌交易後,股價盤中從每股22第納爾的上市價大漲10%至24.2第納爾,終場漲5.7%至23.25第納爾,市值達約54億美元,也推升伊拉克證交所總市值逾1倍。

Asiacell這宗IPO是由少數股東出售25%股權,共675億股,每股定價至少22第納爾(0.02美元),結果公開發行的股票全獲認購,籌得1.49兆第納爾(13億美元),為2008年來中東地區最大規模的IPO。負責這次IPO的Rabee證券公司董事長塔哈說,Asiacell的IPO略為供不應求,其中70%股票由外國投資人認購,其餘則賣給伊拉克本國投資人。

Asiacell 的IPO將有助於吸引流動性和外國投資到伊拉克證交所。伊拉克證交所執行長亞爾魯拜依說,Asiacell的成功售股,證明了伊國和非伊國的流動性資金都願意投資伊拉克股市,並可望促使其他電信業者轉型為股權公司。

接下來伊國其他2大電信業者將陸續IPO,包括科威特Zain在該國的子公司Zain伊拉克、和法國電信的分公司Korek;這些業者都必須出售25%的股權。

外資對Asiacell股票的高度興趣,也暗示追求高收益的投資人已把目光拉到邊境市場等風險較高的新興市場。

受惠於石油生產銳增,伊國經濟強勁成長,國際貨幣基金(IMF)預測,該國今年經濟成長率平均將達14.6%,2014年達11.9%。

塔哈說,伊國曾經歷3場戰爭、13年的經濟制裁,目前雖仍面臨許多問題,但經濟正以兩位數速度成長。伊國電信網路還沒升級到第3代(3G)通訊技術,行動滲透率僅達人口的80%,遠低於阿聯和沙烏地阿拉伯等國的150%,在在都顯示伊國3大電信業者仍有大幅提升營收的空間。

中國企業 進軍德國法蘭克福股市

中國企業在美國、香港上市頻觸霉頭後,愈來愈多企業如今另闢蹊徑,轉往德國的法蘭克福股市籌資,但股價表現同樣乏善可陳。

上市總數 去年已達到22家

華爾街日報上周報導,中國企業去年在法蘭克福的德意志交易所掀起一股小小的上市熱,當地上市的中國公司總數如今已提高到22家。

據 Dealogic 的數據,近兩年在法蘭克福上市的中國企業,比其他外國公司都多。而且,去年在美國上市的中國企業只有兩家,在法蘭克福上市的卻有七家,這七家企業的籌資總額超過在紐約上市的兩家。

在德國上市籌資的中國公司包括金屬製造商、紡織企業、手提包和化工產品生產商,但仍然是些小公司,2010年年底以來的籌資規模合計不及5億美元。

中國企業為什麼看上法蘭克福呢?事實上,德意志交易所曾積極招徠中國公司,宣稱法蘭克福上市費用更低,上市資格比較寬鬆,IPO作業流程也比其他交易所快。

監管寬鬆 公眾持股比率低

寬鬆的監管也反映在公眾持股 (free float)的比率上,去年在德國上市的中國公司當中,公眾持股比率平均只有21%,襯衫生產商江陰福斯特紡織 (Firstextile)的公眾持股率甚至不到10%。此舉意味這些公司上市前的股東,在IPO後仍然可以牢牢控制該企業。

中國公司目前在其他地方的上市活動,大致上都已停擺。2009到2011年間,中資企業曾在香港掀起IPO熱潮,但因為多數新上市公司的表現都比大盤遜色,加上香港證監會從嚴管理上市流程,這股熱潮如今已嗄然而止。同樣地,一系列會計醜聞的爆發,也讓美國股市對中國小公司的興趣大為減弱。

即使是大陸內部的上市活動也遭遇困難,大陸股市的長期低迷,加上去年政權交接前官僚體系的運作趨於僵化,都阻礙了中國企業的上市籌資管道。

表現遜色 11家低於大盤指數

到目前為止,在法蘭克福的中國股票都表現遜色。2011年以來上市的12家公司,有9家的股價低於IPO價格。而且,12家公司上市來的股價平均下跌約三分之一,有11家的表現低於大盤指數。上海的併購咨詢機構Plumbohm企業金融公司董事長潘耀科普倫波恩說,這可能會讓很多公司未來兩年打消在德國上市的念頭。

投資者必須記取的教訓是:一旦寬鬆的公司治理或上市標準成為吸引新興市場公司前往籌資的主要誘因,爭議往往會接踵而至。例如,若干新興市場資源公司爆發治理問題後,已促使倫敦股市緊縮上市規範。

此外,中國高速頻道被指控涉嫌會計詐欺後,多家避開IPO程序、在紐約納斯達克交易所掛牌的中國公司已經下市,並損害了整個領域的形象。

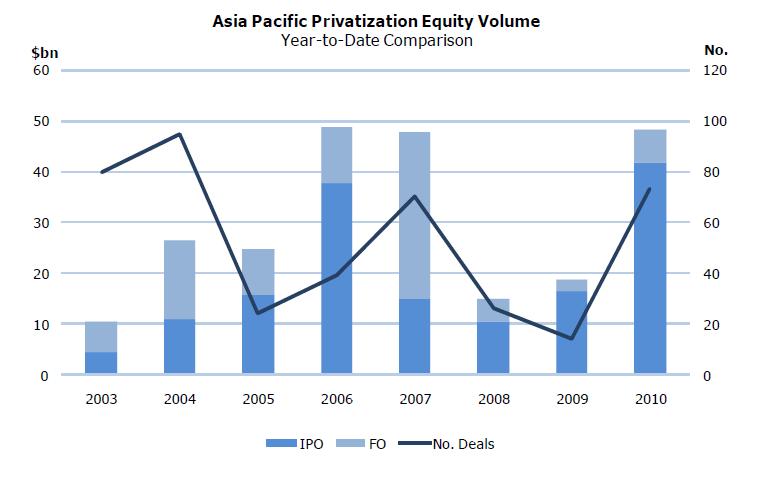

由全球 IPO 指標觀察持續復甦

台灣仍須加強創業市場之建立,因為新興創業市場最能創造就業率,後 ECFA 時期,台灣整體失業仍是新加坡、韓國、香港最高,FDI 外資投資也遠不如新加坡、大陸、香港、東協,整體投資環境之改善仍不足,政府花費在人事又過高,造成新創業公司太少,無法加速創新產業及轉型。

中國新創企業追求成長,紛紛跑到歐洲及美國 IPO 吸金,反觀台灣卻是資金外流、勞工外移、新資不漲、勞保費一直漲、政府人事及退休花費每年成長,台灣政府公務員效能需改善。

由其是勞委會及經濟部投審會應該刪除內部高階公務員由民間借調人才去整頓,勞委會單單勞工保險條例第2條規定,普通事故保險包含生育、傷病、失能、老年及死亡五種給付,竟是由勞保費去支出,2012 勞工繳的綜所稅約 2900億, 而政府支出給勞保及就業補助才 685億, 普通事故保險包含生育、傷病、失能、老年及死亡五種給付應由勞工繳的綜所稅來支出, 不應該由勞工保險來支出,這規定根本應該由稅收支出不該由政府僅負擔之10%勞保費去支出,因為這對勞工極端不公平,而且也未由全體勞工同意過之規定,造成政府歲出支出給勞工比重低於6.5%,台灣政府是全世界民主國家政府支出給勞工比重最低。經濟部投審會也是一樣,許多外資都反映經濟部投審會動作慢,卡東卡西,投資台灣案子一拖就是半年。

中國企業在美國、香港上市頻觸霉頭後,愈來愈多企業如今另闢蹊徑,轉往德國的法蘭克福股市籌資,但股價表現同樣乏善可陳。

上市總數 去年已達到22家

華爾街日報上周報導,中國企業去年在法蘭克福的德意志交易所掀起一股小小的上市熱,當地上市的中國公司總數如今已提高到22家。

據 Dealogic 的數據,近兩年在法蘭克福上市的中國企業,比其他外國公司都多。而且,去年在美國上市的中國企業只有兩家,在法蘭克福上市的卻有七家,這七家企業的籌資總額超過在紐約上市的兩家。

在德國上市籌資的中國公司包括金屬製造商、紡織企業、手提包和化工產品生產商,但仍然是些小公司,2010年年底以來的籌資規模合計不及5億美元。

|

| 2011 中國是至歐洲 IPO 最大 |

中國企業為什麼看上法蘭克福呢?事實上,德意志交易所曾積極招徠中國公司,宣稱法蘭克福上市費用更低,上市資格比較寬鬆,IPO作業流程也比其他交易所快。

監管寬鬆 公眾持股比率低

寬鬆的監管也反映在公眾持股 (free float)的比率上,去年在德國上市的中國公司當中,公眾持股比率平均只有21%,襯衫生產商江陰福斯特紡織 (Firstextile)的公眾持股率甚至不到10%。此舉意味這些公司上市前的股東,在IPO後仍然可以牢牢控制該企業。

中國公司目前在其他地方的上市活動,大致上都已停擺。2009到2011年間,中資企業曾在香港掀起IPO熱潮,但因為多數新上市公司的表現都比大盤遜色,加上香港證監會從嚴管理上市流程,這股熱潮如今已嗄然而止。同樣地,一系列會計醜聞的爆發,也讓美國股市對中國小公司的興趣大為減弱。

即使是大陸內部的上市活動也遭遇困難,大陸股市的長期低迷,加上去年政權交接前官僚體系的運作趨於僵化,都阻礙了中國企業的上市籌資管道。

表現遜色 11家低於大盤指數

到目前為止,在法蘭克福的中國股票都表現遜色。2011年以來上市的12家公司,有9家的股價低於IPO價格。而且,12家公司上市來的股價平均下跌約三分之一,有11家的表現低於大盤指數。上海的併購咨詢機構Plumbohm企業金融公司董事長潘耀科普倫波恩說,這可能會讓很多公司未來兩年打消在德國上市的念頭。

投資者必須記取的教訓是:一旦寬鬆的公司治理或上市標準成為吸引新興市場公司前往籌資的主要誘因,爭議往往會接踵而至。例如,若干新興市場資源公司爆發治理問題後,已促使倫敦股市緊縮上市規範。

此外,中國高速頻道被指控涉嫌會計詐欺後,多家避開IPO程序、在紐約納斯達克交易所掛牌的中國公司已經下市,並損害了整個領域的形象。

由全球 IPO 指標觀察持續復甦

台灣仍須加強創業市場之建立,因為新興創業市場最能創造就業率,後 ECFA 時期,台灣整體失業仍是新加坡、韓國、香港最高,FDI 外資投資也遠不如新加坡、大陸、香港、東協,整體投資環境之改善仍不足,政府花費在人事又過高,造成新創業公司太少,無法加速創新產業及轉型。

中國新創企業追求成長,紛紛跑到歐洲及美國 IPO 吸金,反觀台灣卻是資金外流、勞工外移、新資不漲、勞保費一直漲、政府人事及退休花費每年成長,台灣政府公務員效能需改善。

由其是勞委會及經濟部投審會應該刪除內部高階公務員由民間借調人才去整頓,勞委會單單勞工保險條例第2條規定,普通事故保險包含生育、傷病、失能、老年及死亡五種給付,竟是由勞保費去支出,2012 勞工繳的綜所稅約 2900億, 而政府支出給勞保及就業補助才 685億, 普通事故保險包含生育、傷病、失能、老年及死亡五種給付應由勞工繳的綜所稅來支出, 不應該由勞工保險來支出,這規定根本應該由稅收支出不該由政府僅負擔之10%勞保費去支出,因為這對勞工極端不公平,而且也未由全體勞工同意過之規定,造成政府歲出支出給勞工比重低於6.5%,台灣政府是全世界民主國家政府支出給勞工比重最低。經濟部投審會也是一樣,許多外資都反映經濟部投審會動作慢,卡東卡西,投資台灣案子一拖就是半年。