相關數據顯示,中國影子銀行規模已達30萬億元人民幣左右,超過2012年GDP的50%。專家稱,過度膨脹的影子銀行帶來的風險日益凸顯。

|

| China debt increased more than US, Japan from 2008 ~ 2013 |

史無前例的信貸擴張 遠超西方金融危機

英國《電訊報》1日報導說,出生和成長於美國的朱夏蓮畢業於耶魯大學。她宣告中國已經開啟了一個史無前例的信貸擴張,遠遠超過六年前震撼西方市場的金融危機。在中國,即使是最大的銀行都不喜歡公開資料。雖然在這麼一個環境下,朱夏蓮自從2009年就開始警告中國借貸快速擴張,新增信貸15萬億美元,推動了史無前例的房地產和基礎設施建造熱潮。

去年惠譽成為三大評級機構當中,14年來第一個下調中國主權債務評級的機構,它主要就是依據朱夏蓮的分析。

五年前就警告影子銀行問題

《電訊報》指出,如果說朱夏蓮的多年的警告不同尋常,但還是遠遠低估了她在中國銀行系統研究方面的重要性。朱夏蓮在五年前就解釋了中國影子銀行行業的建立,它今天的貸款等同於中國整個主流金融系統的數量。朱夏蓮已加入受人尊敬的獨立研究公司「自主研究」( Autonomous),擔任亞洲區

研究主管。她對《電訊報》表示,她仍然堅定的認為,中國銀行的崩潰不是機會很小,而是必然的。

她說:「銀行業在五年內已經貸出14萬億到15萬億美元。中國不發生大規模問題是不可能的。」

|

| China local govt Deficits issue became very serious |

官方銀行系統和影子銀行是孿生兄弟

在這次事件中,中國工商銀行信託產品得以避免違約,但是朱夏蓮仍然清楚表示,官方銀行系統和孿生兄弟影子銀行之間的聯繫仍然是一個威脅。

「在許多這樣的影子產品當中,銀行常常在幕後捲入。」朱夏蓮說。「這是為甚麼我總是駁斥中國經濟學家和學者們常常推動的一個說法,即影子銀行領域和正式銀行領域是分開的,因此如果影子銀行分崩離析,也沒有關係。」「我就是不同意這個說法,因為在正式銀行領域和影子銀行領域之間有這麼多的內部聯繫。中國工商銀行的這個產品就是一個好的例子。」

泡沫破裂之後的經濟是最大擔憂

朱夏蓮表示,絕對有理由擔憂,中國已經形成一個真正的房地產泡沫。這個泡沫的破裂可能留下一個非常不同的中國。而危機後的經濟是朱夏蓮最大的擔憂。朱夏蓮擔憂中國可能難以適應一個增長放緩的步伐。「沒有一個發達市場和一個非常強大的社會安全網絡。如果我們陷入一個金融系統有嚴重問題的情況,較大的可能是,在一個相當長的時間內,GDP增長比現在放緩許多。」

中國銀行可能觸發全球衰退

《電訊報》報導說,除了造成中國經濟衰退,影子銀行不斷增長的問題還可能蔓延到國際,造成一個更廣泛的金融危機。朱夏蓮說快速的外匯借貸擴張意味著中國金融系統的一個危機正在變成國際銀行一個更大的風險。她說:「與其他新興市場相比,中國金融局勢迄今穩定的一個原因是,它對外國資金的依賴非常非常少。」 「隨著這個情況改變,外國投資者態度的波動對中國金融業的影響也隨之增加。」

|

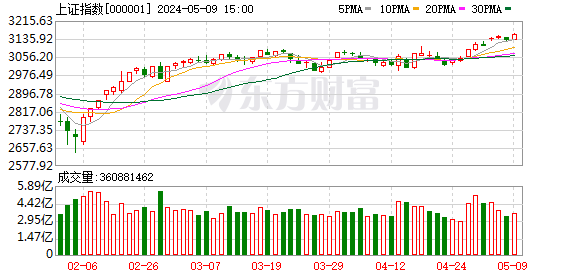

| 上證A股正進入最後守1933,一旦破了,其他風暴是否跟著來? 若中國大陸用滬港通開放海外及香港民眾投資大陸股市,該計畫期待更多資金來帶動大陸股市,好讓大陸股市許多高檔套牢資金能出脫等待美元升息時轉成美元資產?因此,需注意上證未來未來6個月內是否突破3413,若突破3413 仍要注意中國大陸相關產業之成長率如智惠型手機、進出口成長率、BDI等,來確認中國大陸GDP成長率之真實性,也就是中國金融風暴將延後 |

她表示,在西方金融危機之後,影子銀行幫助驅動中國信貸擴張。但是,越來越大的擔憂是,中國人的外國借款增長,特別是美元借款,在製造一個比2008年金融危機更大的風險積累。由國際清算銀行十月份發佈的數字顯示,截至2013年3月,中國的外匯貸款以及中國公司的跨境借款,已經達到8,800億美元,比2009年上升2,700億美元。

分析師說,這個數字現在可能超過1萬億美元,並將繼續增長。隨著美元升值,中國金融系統出現危險弱點的可能性也隨之增加。「無疑,外匯借款在增加,並且在去年下半年開始快速增長,並且它只會繼續。目前來說,跟金融系統龐大的規模相比它只是一小部份,但是來自海外的資金數量在不斷增加。」「你看看國際清算銀行和香港銀行涉入中國業務的數量……你將看到一些外國機構涉入中國業務的規模很大。」瑞銀高級獨立經濟學家喬治•麥格納斯(George Magnus)說,中國銀行系統類似於80年代金融崩潰之前的日本。

第一張骨牌將倒 中國金融系統到全面崩潰邊緣

|

| China total debt is over 200% of GDP? |

中國金融危機已實質性爆發,中共央行不斷釋放流動性也難以抑制錢荒的狀態,實際上這是中共以濫發貨幣營造的金融騙局。中國的金融問題是系統性的,某個方面的風險爆發都會成為第一張多米諾骨牌,一旦倒下將導致全面的崩潰。

中共央行猛放水也枉然

在2013年APEC工商領導人中國論壇上,中共國務院參事夏斌表示,當前的中國已經存在事實上的金融危機現象。有些中共地方政府早就資不抵債,是增加了貸款在維持著。所以現在只是危機沒有引爆,壞賬沒有暴露,是在靠多發貨幣在掩蓋。

中國現有的M2(廣義貨幣)供應量在2013年末已超過110萬億元,看似如此多的貨幣卻在大陸金融系統「錢荒」對比下,顯示出尷尬的處境,一邊是用天量來形容的貨幣投放,一邊銀行業高喊著的「錢荒」,拆借利率飆升不斷向各領域傳導,成為現下大陸金融系統真實的寫照。

|

| 上證A股1933 最後防線一旦破了,其他風暴是否跟著來時,香港將遭到最大傷害 |

三十年來,中共政府壟斷一切資源,掩蓋種種社會矛盾,不斷滾動債務、放大金融風險。依靠外來投資和全民財富,試圖把中國經濟增長當作一部永動機,依賴高速發展延緩危機爆發,實際上是以濫發貨幣營造的一場驚天的金融騙局,一直將中國經濟引向全面崩潰的邊緣。

中國債務危機極可能將在2015來臨

|

| China Debt crisis will come, no question on this |

近日的戲劇性事件是對中國不可持續又大規模的金融體系不平衡響起了清晰警號。“我想人們不真正明白的,是(危機)程度已經不止於流動性危機,而是債務危機,因此這不是可以消失的。”北京經濟學者楊思安(Anne Stevenson-Yang)指出:“他們的現況是,他們整個經濟體是以債務運行的。”

即使中國銀行體系及經濟很大部分是國有的,而且國家由獨裁者運作,令其有自己的獨特性質,但這不會容許中國違反經濟的地心吸力原則。正如《社會主義者》雜誌曾經警告,在目前累積的債務規模下,特別是自從2008年中央政府的4萬億人民幣刺激方案後,中國金融危機只是時間問題。惠譽國際評級公司最近的報告指,相比起隨著刺激方案而來的“現代世界歷史上前所未有的”信貸臌脹,4萬億本身只是冰山一角。

惠譽的報告指,直至2012年末,中國各銀行及影子金融機構的未償還債務由2008年GDP的125%,上升至GDP的200%。《中國證券報》發佈了更高的數字,指金融體系的總信貸高達GDP的221%。從2008-12年,整體信貸從$9萬億美元上升至$23萬億美元。“他們用五年複製了整個美國商業銀行體系。”惠譽的北京高級董事朱夏蓮(Charlene Chu)指。

從政府較早前試圖猛烈煞車而起不到作用,可見中央當局失去對信貸膨脹的控制。單單2013年的第一季,中國放發了7.5萬億人民幣的新貸款。正如湯姆.荷蘭(Tom Holland)在2013年6月25日《南華早報》指出:“這比起中國奧運投資暴漲的2007年整年創造的信貸更多。”注入龐大信貸變得必須,是為了避免舊債變壞,觸發公司破產浪潮及負責累累的地方政府違約。根據法國興業銀行的研究所指,中國公司今年的總利息償還將會達至1萬億美元,多過任何其他國家。

|

| China shadow bank issue |

工業領域由於大規模產能過剩而減低了利潤,導致很多新信貸都被用來投機在房產、商品或其他新形的影子金融產品,穀起了金融泡沫。中國的房屋市場有著歷史上最大的房產泡沫,有大批房屋空置,也有“鬼城”破壞風景。

影子銀行擴大

根據摩根大通集團所指,2010-12年期間,影子銀行業的規模上升了一倍,貸款總值36萬億人民幣(GDP的69%)。影子金融體主要由“不上資產負債表”的貸款和投資產品組成,由國有銀行制造出來,逃避政府的控制並隱藏不良貸款。惠譽的朱夏蓮估許,影子銀行大約四分之三的交易都直接或間接與主流銀行有關。

引用《博彭通訊》的一份報告,從影子銀行的擴大,可見中國經濟體成為了“信貸廢品舊貸商”,每當政府政策限制從正規銀行獲得信貸時,銀行就“走後門”。最近幾個月,影子金融體的擴大加速,是大部分的新借貸造成的。

2013年首五個月,社會融資總值(經濟體總信貸的量度指標)從2012年增長52%,當中有三分之二來自影子金融業。這肯定是危機將至的信號,亦解釋了過去一星期央行的激烈行動。

大陸超美 躍最大貿易國

大陸海關總署昨(10)日公布,2013年進出口貿易總額達到4.16兆美元,扣除匯率因素後年增7.6%,低於去年預定8%的目標,但總額首度突破4兆美元。海關官員表示,大陸超越美國,位居全球最大貨物貿易國已成定局。

中新社援引海關總署新聞發言人鄭躍聲的談話表示,大陸去年對歐盟、美國雙邊貿易額分別成長2.1%及7.5%,對東協國家成長高達10.9%,東協已成為大陸對外貿易主力市場。

海關總署統計,12月進口成長8.3%,出口僅成長4.3%;路透引述交銀金融中心研究員陳鵠飛表示,歐美耶誕新年購物潮的消退是最大主因。大陸去年貿易額4.16兆美元,出口成長7.9%至2.21兆美元,進口成長7.3%至1.95兆美元,貿易順差(出超)擴大12.8%達到2,597.5億美元。

第一財經日報引述資料指出,大陸在2013年前10月貨物貿易總額超過美國的3.26兆美元,比美國增加1,920億美元。鄭躍聲表示,美國11月貨物貿易成長還不到1%,「照數據推算,大陸超過美國,首次位列全球貨物貿易最大國基本成定局。」

從地區上看,歐盟、美國、東協、香港及日本依序為大陸前五大貿易夥伴。值得注意的是,大陸貿易順差是近五年新高,若順差持續增加,人民幣將會延續升值的趨勢。

大陸未完成去年所訂8%進出口貿易年成長率的目標,鄭躍聲仍樂觀看待,特別是美、歐經濟體加速回暖,將改善出口環境;他預計,國際市場大宗商品價格仍位於低位,有利本土企業降低成本、擴大進口力道。

海關總署去年12月對1,800家外貿企業進行網路調查,反映匯率成本增加的企業趨多,比11月增加0.1個百分點,匯率升值已是影響企業出口意願的重要因素。

大陸城投債3500億兌付大限將至 2014日子難捱

地方債中的城投債目前總餘額約為3萬億,在2014年進入城投債兌付高峰,接近3500億元的城投債將到期,以今年3、4月份到期量最高。部份地方政府已是債台高築仍在發行新債,新年伊始,城投債發行利率創新高。

城投債總量數據存爭議

|

| 2014 將有2.5萬億人民幣債要到期 |

所謂城投債,又稱「准市政債」,是地方政府投融資平台(一般是隸屬於地方政府的城市建設投資公司)作為發行主體公開發行的企業債券,其主業多為地方基礎設施建設。雖名為企業債券或者公司債券,但無論從承銷商到投資者,參與債券發行環節的人,都將其視為是當地政府發債。中共審計署去年年底發佈的中共政府性債務審計結果顯示,地方債總額17.8萬億,相比2010的10.7萬億,不到3年增70%。事實上,儘管此次摸底相比2011年的地方政府債務摸底要細緻得多,但未單列城投債數據。

根據WIND數據匯總各地城投債債務餘額數據可以得出,城投債債務總額達到3.3萬億。但鑒於口徑、界定標準不一,目前對於城投債數據存在爭議。民族證券宏觀策略分析師陳偉認為,目前城投債的總餘額最少也有2.7萬億。按照此前中共銀監會、發改委等部門的要求,一些城投公司完成項目清理後已經退出融資平台,投資一些產業相關項目,儘管公司名字上可能仍帶「城投」字樣,但與地方政府相關的債務已無從考量。

|

| 大陸 PMI 連二月萎縮 |

兌付洪峰出現 三、四月份城投債到期最多

2014年,城投債將迎來兌付高峰。據交通銀行金融市場部數據顯示,2012、2013年城投債規模迅速擴張,2014年將迎來接近3500億元的兌付高峰,尤其以今年3、4月份到期量最高。

今年1月份,有9只城投債到期,涉及項目均為基建類,其中4只是與公路和鐵路相關的運輸工程,2只涉及水務、電力等公共事業,另有3只為資本貨物的工業項目。其中最近一筆到期城投債為09京投MTN1,將於1月14日到期,發行總額20億,票面利率3.9%。今年城投債兌付高峰,無疑將考驗地方政府的償債能力。此外,2013年12月16日,中債資信將武漢城投主體評級由AA降至AA-後,引起了各界對城投債償債能力的擔憂。

地方政府債台高築仍發債 利率創新高

與此同時,部份城市已是債台高築。南京銀行的研究報告顯示,西寧與蘭州兩地,去年城投債餘額規模與財政收入比已超過300%,伊春、南寧、湖州、南京四市上述比例均超過100%,鎮江、合肥也超過90%。就總量數據來看,江蘇城投類國有企業未到期債券餘額超過4000億元,遠高於其他省份,其中321億元將於2014年內到期。

地方政府主要還款來源之一是土地出讓經營收益,通俗講,即靠賣地還錢。平台類企業從銀行獲取的貸款,也往往以土地作為擔保抵押。但依靠土地財政的地方政府,賣地還錢的模式已經難以為繼,因此債務償還存在變數。2013年的最後一天,中共發改委發出消息稱允許地方融資平台以舉借新債的方式償還舊債,這為地方政府又開了一個後門,使地方政府看到了希望,並使用高利率繼續發債。

繼去年12月發行13磁湖高新債01票面利率至8.70%後,2014年剛開年,1月初發行的14懷化債01,票面利率8.99%,創下了公募城投債票面利率的歷史新高,其收益率都已經逼近信託。

2014年中國到期企業債違約風險大幅降低

北京1月3日電 中信證券3日發佈報告稱,日前中國國家發展和改革委員會(發改委)發佈公告《規範發展債券市場,服務經濟社會發展大局》,公告提出的相關措施將大幅降低2014年到期債務的違約風險。

報告指出,根據審計署日前公佈的政府債務的審計結果,截至2013年6月底的1.85萬億元(人民幣,下同)全口徑地方債券中,除了財政直接發行的地方政府債券6600億元外,8828億元企業債成為最大的債券融資來源。發改委在此時出臺相關政策,直接針對到期企業債給予明確說明,將有助於穩定市場預期和防範金融風險。

|

| 上證A 重量級支稱是 2410, 2320 |

報告表示,2014年是中國企業債券償債高峰,預計將有1000億元城投債券到期兌付。發改委提出一方面“要求投融資平臺公司按照約定落實償債資金來源,切實防範投融資平臺公司違約風險、財政風險和金融風險”,另一方面通過“以低成本債務置換高成本債務,延長還款期限,降低融資成本”和“發行適度規模的新債”的方式,確保不出現債務違約和“半拉子”工程,前述措施將大幅降低2014年到期債務的違約風險,同時將穩定預期,降低了全社會金融風險。

|

| 由於中國物資運輸對 BDI 指數有相當貢獻,BDI可了解復甦情況(自動更新) |

報告認為,在債券市場穩定的大背景下,融資渠道的暢通將促使2014年的基建投資增速得到保障。據悉,從2013年10月開始,由國家發改委審批的企業債將大多下放地方發改委審批,這將有助於審批速度的提升和地方債務的差別化管理。預期新的審批制度和創新型債券將有望自2014年二季度之後逐步產生影響,從而對2014年尤其是下半年基建投資起到明顯的支撐效果。

分析

- 2013 當中國現有的M2(廣義貨幣)供應量已超過110萬億元 ( China M2 is much over GDP ),銀行業還一直高喊著的「錢荒」,拆借利率飆升不斷下,對海外發行之債卷金額創新高,意味中國金融危機來臨前兆。

- 當中國金融風暴突然發生時,全球供應鏈會瞬間出現大幅庫存無法消化,所有原物料價格頓時崩盤,許多全球供應鏈大廠極可能面臨危機,全球經濟成長必然衰退;

- 當中國金融風暴突然發生時,上證A股最後防線 1933 破了,地方債倒避風暴跟著來時,香港經濟、股市將遭到最大傷害,香港親中政權是否也倒台?

- 台灣經濟、股市也將遭到大幅傷害,國民黨政權也必然因沒有做好經濟倒台,許多投資中國債卷也面臨考驗,大幅虧損是難免;

- 2005 ~ 2013 中國大幅擴張勢力至尚比亞、秘魯、緬甸、 非洲、莫三比來取得資源,問題是2015 ~ 2016 若中國金融風暴突然發生後,全球資源出現大幅庫存無法消化的窘境,嚴重程度可能超過雷曼倒閉時;

- 大陸2013年進出口貿易總額達到4.16兆美元超越美國,位居全球最大貨物貿易國已成定局,問題是大陸 M2 (廣義貨幣)供應量已超過 GDP 太多,經濟成長必須痛苦的減速,也就是利率及人民幣須拉高讓經濟再走緩,否則加速只會讓金融風暴早日發生。

- 觀察指標是上海上證A股、FXI、中國到期債償還能力、大陸房市、中國各銀行及影子金融機構的未償還債務,也可以含BDI指數來觀察,該避開大幅依賴大陸市場、庫存很高、借貸比率很重的公司,也要注意大陸及香港房地主力觀察包括香港李嘉誠的動作;若上海上證A股量支撐在第三季末之前都能守住,表示中國到期債轉為長債成功,風險移至明年,那今年全球仍是有許多機會,只是新興市場與美股不同。

- 有投資大陸、台灣房地產,僅能集中於捷運地鐵、人潮流量區域,其他應該避開。