油價崩跌、通貨緊縮的威脅,加上以鄰為壑的貨幣戰爭急劇升溫,導致美國股市近來大幅震盪。專家擔心,各國貨幣寬鬆政策所引發的貨幣競貶可能重演1930年代的狀況,加劇全球性經濟衰退和通縮力道。

以鄰為壑的貨幣戰爭已經爆發。歐洲央行(ECB)兩周前宣布龐大的量化寬鬆措施,新加坡上周也加入戰局,祭出引貶星元的政策。1930年代也曾爆發貨幣貶值,當年不僅傷及全球貿易,也拉高各國的緊張關係。

據空頭轉多頭的分析師席林(Gary Shilling)指出,目前支撐美股最主要的因素是,日本銀行(央行)和歐洲央行(ECB)的量化寬鬆(QE)釋出的流動性,將有相當比率流入美國市場,主要受美元升值和美國經濟相對強勢吸引。不過,分析師雅汀尼(Edward Yardeni)調降年底標普500指數目標預測,從2,300點降至2,150點,理由是油價下跌和美元升值擠壓獲利。

他說,長達20多年的債市超級多頭市場可能已接近尾聲。更糟的是,債券大漲已埋下通縮種子,因為舉債擴大的產能已超過高槓桿消費者的極限需求。但日銀和ECB將繼續寬鬆貨幣,因為沒有更好的選擇。聯準會即使今年升息,也很可能延遲時間或僅升息一次就暫停,唯恐美元繼續大幅升值。

日圓兌美元自2011年來已貶值50%,歐元兌美元從去年來也跌了20%。新加坡上周公布抑制星元匯價的計畫後,星元兌美元隨即跌至四年來低點。上周人民幣兌美元也一度被允許跌至交易區間下限的價位。部分分析師關切歐元,如 Gavekal Dragonomics 的蓋維父子在上周的報告中說,ECB的QE計畫被視為歐元競貶措施,而非為了對歐元區銀行挹注資金、以鼓勵增加放款。

如果這是全球貿易夥伴詮釋,那麼ECB的QE宣傳可能做太差。誰聽過一個有龐大經常帳順差(主要因為德國的出口實力)的集團會貶值貨幣?同樣的,很難想像較弱的歐元區成員國能在生產力與德國競爭,尤其是當消費者因進口物價提高而變更窮時。蓋維父子擔心,ECB貨幣計畫可能製造全球衰退的力量,如1930年代貨幣競貶效應。

美股和美債在新貨幣戰爭和寬鬆貨幣的新世界將如何表現,仍有待觀察。可確定的是,全球流動性短期內將支撐美國證券市場,但非長期多頭市場的保證。

陸需求疲軟 全球通縮危機升高

|

| BDI 指標破底突顯全球通縮嚴重 |

調查顯示,中國製造業1月出現供應過剩、需求卻依然不足,導致物價與生產疲弱不振,今年全球陷入通縮的風險益發升高。

雖然日本、印度和南韓的製造業較有活力,但這些國家卻共同面臨通膨率減緩的問題,暗示當局未來可能加碼寬鬆貨幣政策。摩根大通經濟學家韓斯里說,國際油價與通膨率的降幅已證實比預期還大,歐洲、加拿大和印度等地央行都已祭出寬鬆政策因應。

在兩份調查都顯示中國今年年初製造業陷入掙扎後,當局顯然需要推出刺激措施。中國1月滙豐控股/Markit製造業採購經理人指數(PMI)微升至49.7,仍低於象徵景氣榮枯分水嶺的50,代表製造業景氣陷入萎縮。雪上加霜的是,中國偏向大型工廠的1月官方PMI意外降至49.8,為製造業景氣近兩年半來首見萎縮。報告顯示,製造商的輸入成本創2009年3月來最大減幅,主因是石油和鋼鐵價格挫跌。

FED貨幣政策正常化策略已經浮現!

FED在QE政策不再進行後;自2014年11月至今,才短短5個月時間。所謂景氣復甦現象已轉趨式微,而美國總體經濟開始轉為低度成長。2015年GDP成長率被FED由3%以上,降為2.3%至2.7%間;2016年再降為1.6%。這種QE退場後、GDP成長轉趨低度成長,與物價持續性下跌,已經使FED不敢再升息。如果歐元區通貨緊縮確認日,是為2014年6月16日;中國之通縮確認日則為2015年2月4日;而美國通縮則確認於2015年3月19日。是FED之利率決策會議,在2015年3月19日就應宣佈貨幣正常化時,卻反而退縮、膽怯與縮手。因為FED發現,當極端權衡的QE貨幣政策退場後;水落石出的是,唯貨幣論者認為的「無為而治」哲學才是王道。QE政策除造成房地產價格、股價指數上揚外,連消費者物價穩定與溫和上揚也搞不定。

|

| US Fed Fund rate is only 0.1%, that is impossible low, so it will raise interesting rate to 0.35% is the real thing will happen |

這樂了財務金融專家,卻使經濟學家再感到憂愁。因為有價證券與資產泡沫如果破裂,則類似2008年之金融風暴可能再來一次。而且一旦經濟體已出現通貨緊縮,則未來所可能出現的泡沫化,最後所造成的後果要比,因通膨所造成泡沫破裂要嚴重。因為在通貨膨脹期間,經濟合奏的曲調是高度成長,因此較少會出現債務沉積問題,泡沫化破裂之資產仍在經濟高度成長所庇佑。但一旦通貨緊縮出現,則代表所有企業投資回報率,已經降低一段期間了。若在這段期間中企業獲利低,甚至是沒有回報、已經開始吃老本,則一旦債權銀行緊縮銀根,企業之槓桿來不及撤退、那必然引發破產或倒閉。

美國財政部十月卅日發表匯率報告,用罕見的嚴厲措詞批評德國的經濟政策導致歐元區經濟復甦微弱,連帶拖累全球經濟。在一年公布兩次的匯率報告中,美國財政部點名德國以出口為導向的經濟政策,是歐元區乃至於全球經濟不振的罪魁禍首。在「主要發現」的章節中,德國取代中國大陸,成為被檢討的頭號對象。

華爾街日報認為,歐債危機從二○一○年爆發至今,基於德國是歐元區的中流砥柱,美國官員通常避免公開批評德國的決策。如今選在與德國為竊聽風暴齟齬之際發布報告,代表歐巴馬政府對主要的貿易夥伴的態度丕變。匯率報告指出:「在許多歐元區國家被迫降低進口和消費需求的節骨眼,德國提振內需的軟弱無力以及對出口的仰賴,結果造成歐元區和全球經濟偏往通貨緊縮的方向發展。」德國財政部發言人回應,國際貨幣基金(IMF)、經濟合作暨發展組織(OECD)和歐盟執委會(EC)等國際組織,最近對德國的經濟政策都給予好評。但是華爾街日報指出,IMF屢屢呼籲德國提振內需,因為德國大量的貿易順差,來自南歐國家的貢獻。

彼得森國際經濟研究院的歐元區專家齊克果分析,美國選在此時發布匯率報告批評德國,應該是想趁著德國籌組內閣時,影響其經濟政策的制定。

麥嘉華:面對現實吧,希臘已經破產!

知名投資人麥嘉華接受CNBC訪問指出,我們應該面對現實,希臘已經破產,應該讓希臘債務違約,但現在國際社會還在大玩地緣政治的博奕遊戲。儘管希臘與債權人針對紓困協議嘗試做最的協商,麥嘉華認為,希臘的財政狀況根本無藥可救。

麥嘉華表示:「即便希臘未來10年每年經濟成長率達10%,仍無法償還債務,該國已經破產,我們最好面對現實,不要把不想做或難做的事情不斷的往後推延,應該讓希臘債務違約。」麥嘉華表示,希臘可以退出歐元區,並發行平行的貨幣,但國際社會仍在大玩地緣政治遊戲,不讓希臘退出歐元區。

麥嘉華說,歐洲,尤其是北約組織和美國,不想讓希臘退出,因為若讓希臘退出,其他國家可能與希臘接觸,如俄羅斯或中國,這是一場地緣政治的博奕遊戲。

歐洲QE延長賽 自2015年3月起,至2016年9月底結束

歐洲央行(ECB)22日宣布推出量化寬鬆(QE)措施,將自2015年3月起實施購買債券計畫,每月購債規模600億歐元,至2016年9月底結束,總購債規模為1.14兆歐元(約1.3兆美元);ECB總裁德拉吉並暗示,有可能延長該計畫,以力求將歐元區通膨率推升至略低於2%的目標值。ECB步美國聯準會(Fed)、英國和日本央行之後,實施大規模購債計畫,掀起另一波全球貨幣戰爭,可說是QE延長賽。歐元區經濟能否藉此振衰起敝?ECB最終會是贏家或輸家?是全球矚目焦點。

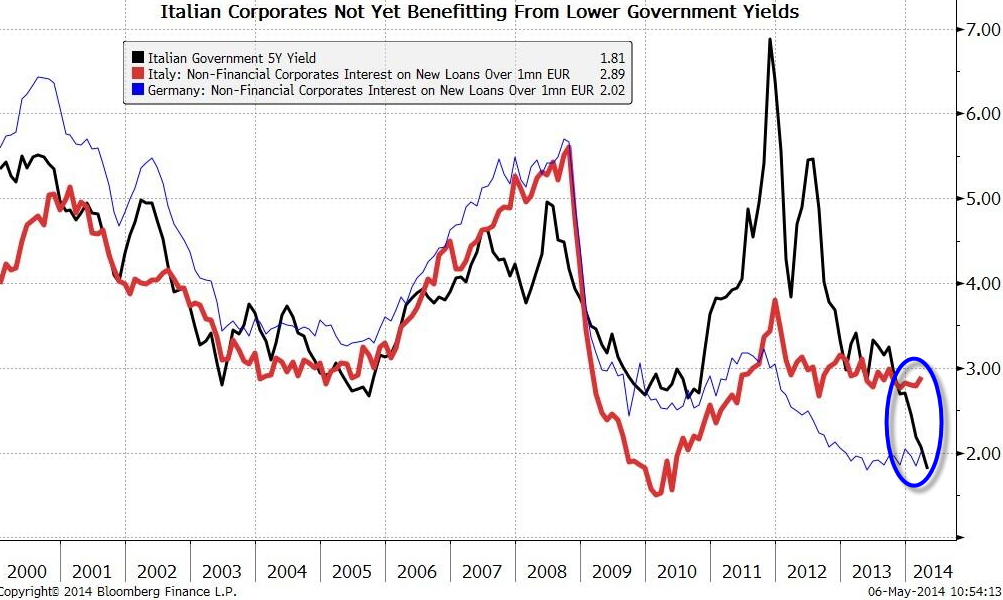

在德國央行強力反對情況下,ECB排除萬難力推QE,主因是歐元區陷於經濟停滯危機,失業率高達兩位數,尤其通縮陰影揮之不去,去年12月通膨率為 -0.2%,為五年來首次負成長;核心通膨率雖維持0.7%,但遠低於2%的目標值。近來國際油價及大宗物資價格暴跌,通縮和經濟衰退風險更彌漫歐元區,再加上希臘政局動盪帶來新風險,因而歐元區成員國普遍支持ECB實施購債計畫,也迫使德國作出讓步。

ECB於去年6月及9月分別降息0.1個百分點,並實施負利率;10月後更啟動資產收購計畫,陸續收購擔保債券(Covered Bonds)及資產擔保證券(ABS)等非金融民間資產,其性質已類似美國實施的QE,只是未將政府債券列入收購範圍,當時即被稱為「歐版QE」。但ECB連續寬鬆貨幣政策顯未奏效,因而又祭出這次大規模購債計畫,收購範圍全面擴大至包括希臘在內的各成員國公債,規模每月600億歐元並至少持續到2016年9月,遠超過原先市場預期的每月500億歐元及持續一年;這也顯示德拉基下猛藥打擊通縮並振興歐元區經濟的決心。不過,在風險分擔上,各國央行所購買資產,80%風險由各國央行自行承擔,僅20%由ECB承擔,顯示ECB對德國亦作出一定的妥協。

|

| US fund rate 只有 0.1% 利率過低造成全球股市超漲 |

調查:中國需求疲弱 全球智慧型手機Q1出貨季衰9.2%

根據調查,2015年第一季全球智慧型手機出貨2.91億支,季衰退幅度達9.2%,劣於原先預估,主要是受到中國手機市場內需疲軟的影響。

根據TrendForce最新調查資料顯示,第一季全球手機銷售表現,三星以27.8%穩居全球手機市場的龍頭地位,第一季最大亮點在於Galaxy S6與S6 Edge。TrendForce預估這兩款旗艦機種在第二季出貨量可望超過2,000萬支。蘋果在第一季iPhone6與iPhone6 Plus的熱度持續延燒,帶動第一季iPhone整體出貨超過5,500萬,尤其在中國市場表現更是搶眼,坐穩中國第一季銷售冠軍寶座,相對擠壓了中國品牌廠在中國的市占。

華為第一季市場供不應求的Mate7,也帶動華為第一季出貨超過2000萬支,排名全球第三,同時,擠下聯想稱霸中國智慧型手機品牌。 ( 註: 這意味中國大陸實質 GDP成長率極可能低於 3.5%,怎可能中國大陸智慧型手機成長率是全球衰退最高而GDP成長率還能維持7%?做假也做的太明顯? )

可能爆更多違約?中國地產商償債疑慮 經理人:其實風險一直都在

過去 5 年的中國房市榮景中,追求高收益的飢渴投資人買下了中國地產商債券,而真正的代價現在才剛要顯現。7 年前,中國地產開發商難以從當地銀行或債市取得資金,便轉從股市 IPO 及發行美元債券兩個方面募集資金,而且頗為順利。2010 年時,4 大核心地產商佳兆業集團 (1638-HK)、花樣年集團 (1777-HK)、人和商業 (2904-HK)、恆盛地產 (0845-HK) 加起來已經從海外募得 56 億美元資金。然而本周一 (20日),佳兆業卻因付不出 520 萬美元票據利息而宣告違約。

在中國政府嘗試控管房市泡沫之際,地產商卻是亞洲垃圾債最大發行者;他們透過此管道吸納 788 億美元國際資金投入房地產業,而在 2010 年發行的首波債券,大部分將在 2016、2017 年到期。摩根大通私人銀行部門董事總經理 Ben Sy 指出,這是無心插柳的結果,過去幾年國際投資人正好在追求高收益標的,而中國地產商則出於需求對海外發行股票與債券。...

分析

根據調查,2015年第一季全球智慧型手機出貨2.91億支,季衰退幅度達9.2%,劣於原先預估,主要是受到中國手機市場內需疲軟的影響。

根據TrendForce最新調查資料顯示,第一季全球手機銷售表現,三星以27.8%穩居全球手機市場的龍頭地位,第一季最大亮點在於Galaxy S6與S6 Edge。TrendForce預估這兩款旗艦機種在第二季出貨量可望超過2,000萬支。蘋果在第一季iPhone6與iPhone6 Plus的熱度持續延燒,帶動第一季iPhone整體出貨超過5,500萬,尤其在中國市場表現更是搶眼,坐穩中國第一季銷售冠軍寶座,相對擠壓了中國品牌廠在中國的市占。

華為第一季市場供不應求的Mate7,也帶動華為第一季出貨超過2000萬支,排名全球第三,同時,擠下聯想稱霸中國智慧型手機品牌。 ( 註: 這意味中國大陸實質 GDP成長率極可能低於 3.5%,怎可能中國大陸智慧型手機成長率是全球衰退最高而GDP成長率還能維持7%?做假也做的太明顯? )

可能爆更多違約?中國地產商償債疑慮 經理人:其實風險一直都在

過去 5 年的中國房市榮景中,追求高收益的飢渴投資人買下了中國地產商債券,而真正的代價現在才剛要顯現。7 年前,中國地產開發商難以從當地銀行或債市取得資金,便轉從股市 IPO 及發行美元債券兩個方面募集資金,而且頗為順利。2010 年時,4 大核心地產商佳兆業集團 (1638-HK)、花樣年集團 (1777-HK)、人和商業 (2904-HK)、恆盛地產 (0845-HK) 加起來已經從海外募得 56 億美元資金。然而本周一 (20日),佳兆業卻因付不出 520 萬美元票據利息而宣告違約。

在中國政府嘗試控管房市泡沫之際,地產商卻是亞洲垃圾債最大發行者;他們透過此管道吸納 788 億美元國際資金投入房地產業,而在 2010 年發行的首波債券,大部分將在 2016、2017 年到期。摩根大通私人銀行部門董事總經理 Ben Sy 指出,這是無心插柳的結果,過去幾年國際投資人正好在追求高收益標的,而中國地產商則出於需求對海外發行股票與債券。...

分析

- 過去人類是印鈔製造經濟成長及通膨,未來人類既使印鈔但通縮仍在,各國刺激經濟必須降低政府機關支出,調高刺激民間投資之政府投資基金,來贏取市場,經濟才不至於衰退,政府才不會加速希臘化,當美國 QE 結束,石油供應遠大於需求及中國大陸 LCD、LED、太陽能及房地產之產能過剩正是全球通縮之寫照,也是全球消費冰河的開始。

- 全球通縮壓力及貨幣大戰的威脅,知名經濟學者紛紛援引日本的失敗經驗指出,單靠貨幣政策無法阻止通縮,而各國貨幣競相貶值也無法擴大出口及增加GDP成長。

- QE退場後、GDP成長轉趨低度成長,與物價持續性下跌,全球供應遠大於需求,已經使FED不敢加速升息。如果歐元區通貨緊縮確認日,是為2014年6月16日;中國之通縮確認日則為2015年2月4日;而美國通縮則確認於2015年3月19日。預估 FED 升息將極為遲緩,美國聯邦基金利率( Fed fund rate )不可能永遠在 0.1%,升高至 0.35% 就已經是升高 350% 利率,所以一定會拖延 5年才可能升息至 0.35%,還要看是否能維持美國GDP成長及企業獲利,變數還很多,但美國升息方向不可能變,美國怎麼升息對全球金融市場仍是巨大變數。美國聯邦基金利率( Fed fund rate )在 0.1% 配上歐洲QE,利率過低造成 2015 全球股市超漲之資金行情,當美國聯邦基金利率升至 0.15%時, 2015 ~ 2016 全球股市極可能做頭,全球通縮將更嚴重。QE 低利率、歐債問題、中國地方債及產能過剩創造了全球資金行情及通縮同時發生之奇怪情況,將是經濟史上的奇觀。

- 中國製造業1,2月出現供應過剩、需求卻依然不足,依中國大陸計劃經濟過去製造大量泡沫如房地產泡沫、LCD、LED、太陽能及手機產能泡沫,不可能靠中國為首的亞洲開發銀行戰略、中國南海造島擴張工程、中國與中亞國家加速合作策略、中國高鐵外交及擴充來解決中國內需極為不足之問題,中國大陸若不大幅降息刺激內需消費,卻一直海外往擴充一直向海外借錢擴充產能,只是泡沫越來越大等待崩盤,終究還是會引發更重之內需消費不足及通縮,最後當然是一個泡沫一個泡沫硬著陸如中國大陸地方債之房地產泡沫破滅一樣。

- 歐洲央行( ECB )推出量化寬鬆(QE)措施,力道看來是不夠的,因此全球通縮極可能在2015第四季力道延伸至美洲與亞洲,股市投資也盡可能在2015第1、 2季全部出脫,將投資部位做正確調整。

- 面對中國大陸內需不足、產能過剩及債務泡沫,台灣不應該大力與中國大陸掛勾太深,也沒必要加如亞投行,台灣需大力加強對內之投資、產業升級及防止資金外流,加速產業升級及新創投資,同時降低政府經常性支出及公務員退休福利支出,將政府稅收大幅用於產業升級及新創,才不致讓台灣經濟持續低迷,台灣活力才能再現。台灣KMT這七年執政,台灣衰敗嚴重程度嚇人:

- 迷失在ECFA、 服貿、TPP及 RCEP裡,卻不知是政府缺乏競爭力,整個政府組織早該刪掉30%重組人民需求之功能。

- 實質GDP成長率很低靡,比前兩任總統能力差,造成300萬勞工台灣找不到工作在海外工作。

- 簽ECFA後台灣總債務達GDP之124.4%、GDP成長率落到亞洲倒數,ECFA 簽訂後,2011 第四季台灣GDP成長率從13.11%衰退至1.18%,減速達 -10.16%,成為全球衰退最高地區之一;

- 主計處失業率之嚴重失真,主計處統計失業率降低其實極可能是假的,主計處把 200萬 之 50歲~65歲沒有工作的勞工歸類為非勞動力不計入失業率,為了創造執政成績造假的可能性很高,假設這 50歲~65歲200萬沒有工作的勞工有15%是有工作需求,台灣實質失業率已經高於美國、日本及許多亞洲國家;

- 政府經常性支出成長驚人,這泡沫及低投資率正威脅台灣,這正說明整個政府組織無有效功能;

- 執政誠實度很差,一個大而無能之謊言政府;

- 台灣並不鼓勵富人投資企業及移民,FDI、民間投資怎能提高?

- 產業外移嚴重、政府經常性支出過高,政府不知道改進,不知道該刪除30%無用之政府組織,才有政府資金大幅做產業升級及創新,拉住企業及富人投資台灣;

- 國際產業策略錯誤,造成台商陷入中、韓低價競爭旋渦,中國大陸錯誤產業策略害慘台灣;

- 由『勞保年金改革方案』看見政府變成謊言專家及詐欺集團,由政府歲出看,既使有好的福利支出不是勞工與全民的,每年歲出給勞工福利卻是世界級低,勞工只是繳稅工具,只會拐走我們的納稅錢又不能提供人民需求的政府,稅收分配是非常不公平;

|

| US fund rate 只有 0.1% 利率過低加上日幣貶值造成日本日經指數超漲 |