| Image via Wikipedia |

G7與金磚四國融資成本高漲 衝擊大

全球主要經濟體的政府2012年將有7.6兆美元的債務到期,而且其中多數國家正面臨融資成本攀高的情況。

根據彭博編纂的資料,包括七大工業國( G7 )和「金磚四國」巴西、俄羅斯、印度和中國在內,主要經濟體今年到期的債務高於去年的7.4兆美元。日本和美國最多,各為3兆美元和2.8兆美元。

分析師預測,年底前這些國家當中至少有七個經濟體的十年期債券殖利率會上升。隨著全球經濟趨緩,投資人可能對這些債台高築的國家要求更高的殖利率作為補償。

Ignis資產管理公司經理人湯森說:「龐大的供應量或許是讓人擔心的地方。年初或許還不是問題,但年中可能會出現問題,因為那時全球經濟趨緩的衝擊最大。」

如果加入利息,今年主要經濟體共須償付逾8兆美元。過去一年歷經標準普爾(S&P)調降美國信用評等、歐元區17國中有15國的信評列入負向觀察,想尋找買主變得愈來愈競爭。雖然全球多數債務人去年少有融資問題,但分析師認為今年情況可能改變。

義大利今年到期的債務約4,280億美元,在主要經濟體中高居第三,另有約700億美元的利息要付。

義國去年底標售公債未達高標,要在經濟陷入2001年來第四次衰退的情況下取得融資,挑戰性頗高。

據彭博調查,經濟學家以十年期公債殖利率為基準預測,今年G7國家的融資成本可能上漲多達39%。中國十年期公債殖利率可能沒什麼變動,印度從8.39%下滑到8.02%,巴西和俄羅斯未納入調查。

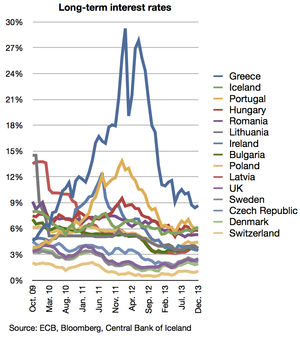

希臘、葡萄牙和愛爾蘭因融資成本高漲吃不消,被迫向歐盟和IMF求援,如今義大利十年期公債殖利率已超過三國求援的7%。

相較之下,美、日這兩大債務國似乎比較沒有尋找買主的問題。日本拜經常帳順差之賜,不用向外國投資人融通預算赤字;美國則有美元這個全球主要準備貨幣的優勢。

富邦投信:2012年全球經濟「雙低一高」 有利債市表現

全球成長動能於2011年趨緩,富邦投信資深副總經理李志堅認為,展望2012年,將持續呈現低成長之經濟表現,低利率、低經濟成長、高波動的「雙低一高」環境將有利債市表現。

李志堅表示,新興市場雖受歐美經濟疲軟影響,惟整體仍能維持5%-6%成長,加上全球通貨膨脹已自高點回落,新興國家貨幣政策轉向寬鬆,大量的資金存在於市場之中,資金為追逐報酬或趨避風險,將快速進出各類金融商品,易使金融商品價格出現大幅波動。

全球經濟緩成長 企業獲利持續轉佳

2011年以來成熟經濟體因赤字引發的主權債務危機,以及有限政策工具無法推動經濟下,低度成長危及其經濟版圖;而新興市場藉其龐大的內需及良好的財政體質享受高度成長,受歐美影響逐漸縮小,貨幣中長期看升。因此,李志堅預期,成熟經濟體可望在新興市場的協助下,維持一個低度成長的長而緩的復甦。

其中美國因為政府削減支出、企業缺乏信心投資、高失業率引發消費意願低落,市場預估2012年GDP介於2%-2.2%之間,呈現緩步成長,與歐洲溫和衰退的經濟表現脫鉤。以消費佔美國經濟70%的重要性來看,近期零售銷售數據維持高檔,且ISM指數維持50以上之擴張水準值,在各項經濟數據止跌回升下,美國經濟將低度成長,不至走入衰退。而根據外資報告也顯示,預估S&P500之EPS較2011年成長7.4%、低於2011年的14.6%,但仍為成長態勢。

至於歐洲方面,受歐債問題持續干擾,企業投資信心薄弱、高失業率及所得下滑更引發消費意願低迷,加以2012年各國政府施行更為嚴峻的財政緊縮政策,預估2012年歐元區經濟成長率恐為趨近停滯的0.5%,甚有陷入衰退之可能。而以近來歐元區公佈之零售銷售數在消費信心低迷下,年增率已長達半年呈現負成長狀態,而PMI指數更已連續4個月陷入低於50之萎縮狀態,各項經濟數據持續轉差下,歐元區經濟依然呈現惡化,溫和衰退態勢成型。

避險需求主導 成就低利率環境

低成長帶來的另一個影響即是低利率,並將進而使市場波動度放大。美國以量化寬鬆政策來刺激其經濟表現,FED至今仍無縮減其資產負債表、減少流動性供給的計畫;市場對FED升息時間的預期也一延再延,FED最新聲明則將維持現行超低利率至少至2013年中。12月FOMC會議稱美國經濟溫和擴張,重申歐債問題繼續對經濟前景構成重大下行風險,李志堅認為,接近2012年第一季的歐債到期高峰,預期FED祭出QE3的可能性攀升,但以FED資產擴張的速度及過去成效來看,若非歐債惡化應不至輕易出手。

李志堅進一步指出,由於歐債到期高峰期將至,避險需求壓抑美債殖利率彈升,且市場認為2012年上半年實行QE3機率高,使殖利率下行風險仍存,預期至2012上半年,美債殖利率將呈現低檔震盪。不過,以實質利率與投資收益率角度,目前美債價格不便宜,待度過第一季歐債到期高峰考驗,風險意識消退,下半年殖利率可緩步走升。惟低利率持續至2013年中,預期美債殖利率表現仍是狹幅區間震盪。

歐債危機 不會演變成另一個金融海嘯

李志堅說,在歐洲方面,市場也多預期ECB最終勢必要採取量化寬鬆政策,在市場上購入歐豬國家主權債券,給予市場信心及提供流動性。李志堅分析,歐債問題將持續干擾市場且會拖很久,因為歐元區不是一個國家,決策流程會被拉長,但引發系統性風險的機率不高,因決策者已知道問題在哪裡。然而,歐洲國家目前關係已太密切,任何一個國家出現問題,其他國家無法置身事外。歐元區瓦解的代價太大,因此預期歐洲國家將「走向更緊密的結合」,歐債危機不會演變成另一個2008年金融海嘯。

李志堅認為,歐債危機是主權債務問題,投資人沒有辦法擠兌國家。投資人可能擠兌銀行使銀行因流動性不足而倒閉,但國家不會被擠兌。而ECB為防堵銀行流動性不足情況產生,亦己採取放寬擔保品品質及提供長期再融資管道等政策,以增援銀行流動性需求。近期的耶誕與新年假期,將使政治上的相關決策出現空窗期,因此近期觀察重點在於歐洲國家殖利率、發債狀況,以及歐洲金融機構與ECB的流動性貸款金額變化。

綜上所述,展望2012年,李志堅認為將延續2011年全球成長趨緩之動能,持續呈現低成長表現,其中新興市場雖受歐美經濟疲軟影響,惟整體成長仍能維持5%-6%成長,加上全球通貨膨脹已自高點回落,新興國家貨幣政策轉向寬鬆不變,由於新興國家之升息循環普遍已進入尾聲,巴西已經降息、中國也可望放鬆調控力道,因此2012年全球資金可望較2011年更為寬鬆。因此,整體來看,低經濟成長、低利率的環境將有利2012年之債市表現。

2012年歐債退潮日債危機登場

導讀:知名市場分析師兼作家程甸蘭(Dian Chu)在財經博客EconMatters撰文,稱2012年日本將迎來規模大於歐債危機的債務危機。

以下為程甸蘭評論文章摘譯

自20世紀90年代初以來,日本長期受到人口結構老化、經濟疲弱和通縮的困擾。日本國債占GDP比例全球最高,為220%,預計本財年債務將達到創紀錄的萬萬億日元。

根據內閣12月23日批准的方案,日本將尋求發售44.2萬億(5660億美元)新債,以便為2012財年(始于4月1日)的90.3萬億日元支出融資。日本政府預算對債務的依存度將達到49%的空前水平。

據彭博社報道,日本政府預計新債發行總額將連續第4年超過稅入。與1990年60.1萬億日元的峰值相比,今年的稅入已縮減1/3;包括外儲盈余在內的非稅收入也腰斬至3.7萬億。社會保障支出則是20年前的250%,明年將佔到總支出的52%。

商業研究機構CQCA Business Research在4月份發布的報告中表示:“日本近期債務期限結構呈現前高後低的態勢(見下圖)。”CQCA估計,2010年日本可將105萬億日元債務推後,如今能否如法炮制則存疑。

日本是全球增長相對穩定的經濟大國,且國債幾乎全由本國公民和企業持有,如今仍能以相當低的利率融資(截至周一10年期國債收益率0.98%)。因此只要大部分債務依靠國內融資,日本就不太可能發生歐洲式債務危機。但現在不利因素正在累積,最嚴重者為新的再融資需求。日本政府估計本財年經濟將萎縮0.1%,原因是3.11大地震造成供應鏈斷裂、日元走強拖累出口和歐債危機使外部需求受限。此外,標普11月對日本信用評級發出降級警告,穆迪8月份將其評級下調至Aa3,很難想象日本債券買家對於這樣的降級警告會無動于衷。

過度膨脹的債務負擔、全球和國內經濟增長放慢和政局不穩(2年內已有3位首相競相上台),現任首相野田佳彥就任以來支持率下降,這些跡象預示著日本可能難以維持當前負債體系。

分析

- 有些主權債仍是可投資之標的,看GDP與債之比率可判斷。

沒有留言:

張貼留言