美元霸權與黃金之間的關係歷史悠久且複雜,涉及經濟、政治及市場動態的多重因素。美元霸權的歷史背景1. 布雷頓森林體系:

- 1944年,美國憑藉其龐大的黃金儲備建立了布雷頓森林體系,確立了美元在國際貨幣體系中的霸權地位。當時,美元與黃金掛鉤,其他國家的貨幣則與美元掛鉤,形成了一種穩定的國際貨幣秩序。

2. 美元與黃金的脫鉤:

- 1971年,尼克松政府宣布美元與黃金脫鉤,這一事件被稱為“尼克松衝擊”。此後,美元不再需要黃金作為支撐,轉而依賴美國的經濟實力和信用。

黃金的角色與影響

1. 避險資產:

- 黃金被視為終極避險資產,尤其在經濟不穩定或地緣政治緊張的時期,投資者往往會轉向黃金以保護資本。這使得黃金的需求在某些情況下與美元的需求呈現出相互依賴的關係。

2. 央行的黃金購買:

- 隨著美元霸權的挑戰加劇,許多國家的央行開始增持黃金,以對沖地緣政治和金融風險。這一趨勢反映了對美元依賴的減少以及對黃金的重新評價。

- 助推黃金成為主要金融資產。

當前的市場動態1. 美元與黃金的負相關性:

- 傳統上,美元走強時黃金價格往往下跌,反之亦然。然而,近年來出現了黃金與美元同時強勢的現象,這主要是由於地緣政治緊張和央行大量購金所驅動。

- 隨著全球經濟多極化的發展,許多國家開始尋求減少對美元的依賴,這進一步推動了黃金的需求。特別是在中國、俄羅斯等國,黃金儲備的增加顯示出這一趨勢的明顯。

- 2025/9/2~2025/9/22 全球政府債券市場遭遇賣壓,英國和法國30年期公債殖利率2日盤中分別衝上1998年和2009年來最高,德國30年期公債殖利率也躍上2011年來最高水準,凸顯對主要國家管理財政的信心動搖。分析師警告,「財政支配」凌駕「貨幣支配」的時代來了!德意志銀行分析師薩拉維洛斯說:「依我們之見,Fed現在無疑受制於財政支配愈來愈強烈的風險。」他表示,市場最近反應淡定,對這種風險「太自滿」,令人訝異。分析師指出,「財政支配」時代已來臨,從美國、日本、英國、法國、德國的例子都可見端倪,中國也面臨這個期債務不易出售問題。

美元霸權下的世界金融格局 2011 ~ 2020美元霸權與黃金之間的關係是一個動態的過程,隨著全球經濟和政治環境的變化而不斷演變。雖然美元仍然是全球主要的儲備貨幣,但黃金作為避險資產的地位正在重新獲得重視,未來可能會在全球金融體系中扮演更加重要的角色。這種變化不僅影響國際貿易和投資策略,也可能重塑全球貨幣體系的格局。

金融全球化是一個自然的不可逆轉的歷史過程,是金融自由化和放寬金融管制的必然結果。在金融全球化的進程中,美國作為世界經濟的領跑者和金融全球化的主導者,可謂占盡便宜。美元坐上了國際金融體系的霸主地位後,便和世界經濟緊緊捆綁在一起。當然,美元這個霸主沒有白當,它善於為美國人謀福利,一旦哪個國家擋住了自己的財路,貨幣升值、金融狙擊、債務危機便成為該國的「常客」。

利用美元這個強有力的武器,美國不厭其煩地打擊各國,使世界陷入沒有硝煙的貨幣戰爭。

|

| 印這麼多美元,全球沒發生嚴重通膨,表示當美元緊縮將通縮 |

隨著歐元區的形成,歐元的發展勢不可擋,這種態勢讓美國坐不住了。自希臘以後,西班牙、葡萄牙等國家相繼被「傳染」,「病毒」不斷蔓延,歐債危機愈演愈烈

中國同樣威脅到了美國的霸主地位,所以美國也在各個方面阻礙制約著中國的進一步發展。中美之間的貿易摩擦不斷,美國阻截中國的資源收購,迫使人民幣升值

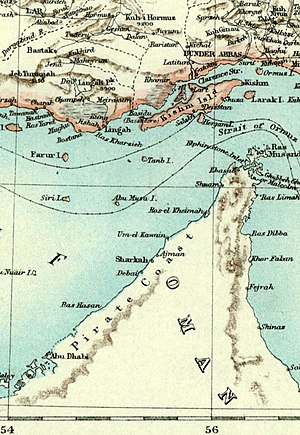

美國控制世界金融的武器除了美元,還會真刀真槍地為自己謀取金融利益。波斯灣戰爭、伊拉克戰爭、利比亞戰爭,美國更沒有放過對世界經濟的軟黃金——石油的控制。不單單是石油,糧食、重金屬等資源,美國都要佔據主導地位。

說到底,整個世界就是一個美國操控的大棋局,美國利用其霸權地位不斷地轉嫁危機和尋找經濟增長點。透過增發貨幣、打匯率戰、打貿易戰、發國債等方式,讓世界各國為其行為買單並依此發展其本國的經濟。

註:國際信評、索羅斯、高盛集團都是美國金融武器合作夥伴,它們目的是鞏固美國利益。二次大戰後全球許多金融風暴它們都有参與,亞洲金融風暴索羅斯更是集結許多金融武器想打垮亞洲經濟、減緩中國經濟成長。

美元帝國主義形成與進化 2011~ 2019

美元帝國主義形成其實是中東幾次戰爭之結果,第一次中東戰爭:於1948年5月15日開戰,以色列人稱之為「獨立戰爭」,阿拉伯人稱之為「大災難」。第二次中東戰爭:於1956年10月29日開戰,又別名為「蘇伊士運河危機」和「西奈戰役」。第三次中東戰爭:於1967年6月5日開戰,以色列稱之為「六日戰爭」,阿拉伯國家稱之為「六月戰爭」。 三次中東以 OPEC 為主國家大敗,中東分列,沙烏地阿拉伯等 OPEC國開始親美,同意OPEC 等國出售石油以美元為交易,所賺取的外匯,OPEC 等國再以美元買美國公債 ( US Treasure ),等於美國可以印美元換物資時代來臨,OPEC的產油國皆因而攫取了大筆外匯,這些數量龐大的資本及其衍生的經濟,美國運用這勢力大幅吸出全世界人才打造最強科技、軍事武力、建立強大美元金融武器,讓美國形成超級強權。

OPEC 會員國(目前共11國),南美:委內瑞拉,非洲:利比亞、阿爾及利亞、奈及利亞,中東:伊朗、伊拉克、科威特、沙烏地阿拉伯、阿拉伯聯合大公國,亞洲:印尼,世界原油蘊藏量將近八成在OPEC會員國,其他非OPEC國如加拿大亦是親美的,因此OPEC的政策動向對國際原油價格具有相當大的影響力。伊朗、伊拉克因背離美元獨一石油外貿,危及油元合約制度 ( Petrodollar ),美國運用許多方式制裁了伊拉克,下一個將是伊朗,大部份OPEC國是親美的,許多政權仍靠美國保護,不太可能放棄油元合約交易制度 ( Petrodollar );

美國持續印美元換物資及刺激經濟結果,也形成高債務,金融海嘯後,也就逐漸走上美債泡沫之日子,危及油元合約制度 ( Petrodollar ),然而,中國很早看準這油元制度 ( Petrodollar )微妙,經濟改革開放時大幅賺取外匯,再將一半以上之外匯買了美國公債,等於將兩國連在一起,也就是美國大量買中國商品,中國大量買美國公債,讓中國世界工廠之經濟改革開放成功,但由於美國大幅圍堵中國,也讓中國必須加強武力於以有限度制衡,但美國武力仍是世界最強,美元不可能極速崩潰,更何況美國庫存之黃金是世界第一,美元貶時黃金大漲也維持住聯儲財務,油元帝國崩潰它是緩慢的過程,理由是:

國際金價昨(16)日上沖下洗,激烈的「多空對鬥」導致市場交易量暴增!根據台銀統計,昨天的買賣量較上週多出3倍。金銀珠寶公會理事長李文欽也指出,昨天除了黃金大戶進場買金,整體實體黃金條塊成交量較平日增加許多,買金與賣金的量比達3比1。

銀行業者指出,銀行黃金存摺交易量持續升溫,超過平常單日10倍以上,銀行手續費收入增加,但買進比例始終大於賣出。

金價的激烈震盪,台銀貴金屬部副理楊天立不諱言,金價暴跌已使全球黃金預測全面失靈,除了原本預期年底會測試的價格,提前在第2季出現外,更嚴重傷害金市的走勢及結構。他說,現在所有的預測都要全面大修,若真的跌到1,200美元,會是最壞情況,代表金市投資需求暫時全面撤離。

銀樓業者指出,昨天早上國內黃金掛牌賣出價每台錢價位,較上周五下跌近新台幣900元,等於1公斤黃金條塊數天內便宜24萬元,買進2公斤、3公斤黃金條塊,可以省下近50萬、70多萬元,黃金大戶受到吸引,出籠搶實體黃金,平均重量在2公斤以上,業者形容,「下單電話幾乎接不完。」

到了下午,國際金價回穩,國內黃金掛牌賣出價每台錢回升200多元,每台錢重返5,000元,每公斤黃金條塊也較早上貴了5萬多元,黃金大戶也跟著縮手,交易量縮小。

李文欽指出,國際金價應先回到每盎司1,370至1,380美元附近,重回短線支撐點,未來至少會站回1,400美元,挑戰長線1,600美元價位。

楊天立分析,由於先前資金已大幅殺出,金價在技術型反彈時,將面臨兩大關卡,第一道關卡將是1,500至1,525美元,會有第一波賣壓,第二道則是今年來一直無法突破的1,580至1,620美元。

李文欽指出,觀察黃金期貨市場,多單投資者受影響全數斷頭,「特定空單洗盤機率相當高」,但等待空單賺飽出場,他估計,國際金價應該會回到應有避險資產價位。但短線若再出現震盪,不排除最低挑戰每盎司1,250美元。

註:國際信評、索羅斯、高盛集團都是美國金融武器合作夥伴,金價暴跌目的是測試 QE 結束時是否產生通縮、也測試全球匯率、同時逼使中國須大量持有美債以鞏固美國利益,但若打擊過火大量緊縮美元,全球將產生通縮同時毀滅美國經濟,由 "野村:美QE收手 恐重現97年亞洲金融風暴!" ,更看出『美元金融武器』之威力及貨幣型ETF來避險。

Related articles

美元帝國主義形成與進化 2011~ 2019

美元帝國主義形成其實是中東幾次戰爭之結果,第一次中東戰爭:於1948年5月15日開戰,以色列人稱之為「獨立戰爭」,阿拉伯人稱之為「大災難」。第二次中東戰爭:於1956年10月29日開戰,又別名為「蘇伊士運河危機」和「西奈戰役」。第三次中東戰爭:於1967年6月5日開戰,以色列稱之為「六日戰爭」,阿拉伯國家稱之為「六月戰爭」。 三次中東以 OPEC 為主國家大敗,中東分列,沙烏地阿拉伯等 OPEC國開始親美,同意OPEC 等國出售石油以美元為交易,所賺取的外匯,OPEC 等國再以美元買美國公債 ( US Treasure ),等於美國可以印美元換物資時代來臨,OPEC的產油國皆因而攫取了大筆外匯,這些數量龐大的資本及其衍生的經濟,美國運用這勢力大幅吸出全世界人才打造最強科技、軍事武力、建立強大美元金融武器,讓美國形成超級強權。

OPEC 會員國(目前共11國),南美:委內瑞拉,非洲:利比亞、阿爾及利亞、奈及利亞,中東:伊朗、伊拉克、科威特、沙烏地阿拉伯、阿拉伯聯合大公國,亞洲:印尼,世界原油蘊藏量將近八成在OPEC會員國,其他非OPEC國如加拿大亦是親美的,因此OPEC的政策動向對國際原油價格具有相當大的影響力。伊朗、伊拉克因背離美元獨一石油外貿,危及油元合約制度 ( Petrodollar ),美國運用許多方式制裁了伊拉克,下一個將是伊朗,大部份OPEC國是親美的,許多政權仍靠美國保護,不太可能放棄油元合約交易制度 ( Petrodollar );

美國持續印美元換物資及刺激經濟結果,也形成高債務,金融海嘯後,也就逐漸走上美債泡沫之日子,危及油元合約制度 ( Petrodollar ),然而,中國很早看準這油元制度 ( Petrodollar )微妙,經濟改革開放時大幅賺取外匯,再將一半以上之外匯買了美國公債,等於將兩國連在一起,也就是美國大量買中國商品,中國大量買美國公債,讓中國世界工廠之經濟改革開放成功,但由於美國大幅圍堵中國,也讓中國必須加強武力於以有限度制衡,但美國武力仍是世界最強,美元不可能極速崩潰,更何況美國庫存之黃金是世界第一,美元貶時黃金大漲也維持住聯儲財務,油元帝國崩潰它是緩慢的過程,理由是:

- 大部份OPEC國是親美的,許多政權仍靠美國保護,不太可能放棄油元合約交易制度 ( Petrodollar );

- 石油能源仍將控制全球經濟,20年內不可能改變;

- 全球仍依賴石油能原,需要石油就需要美元,需要美元就需要用勞力、腦力、物資出口換取美元外匯,因此,全球持續經濟自由化,連「維他命十國」(VITAMIN)(越南、印尼、泰國、土耳其、墨西哥、伊朗、伊拉克、奈及利亞、阿根廷、南非)及金磚4國等新興國家,大幅發展經濟,最後結果就是全球仍依賴石油能原數量增加,美元需求增加,油元帝國就能持續維持。

- 美元轉弱只是美國降低債務、刺激經濟之手段,由歐盟制度看,歐元不可能取代美元,人民幣既使國際化也不可能取代美元,所以,勿將美元轉弱看成美元大崩潰;

- OPEC國大部分放棄油元合約交易制度 ( Petrodollar ),目前還不可能,因為, 伊朗與伊拉克、 科威特、沙烏地阿拉伯、阿拉伯聯合大公國相互對立,大家怕伊朗;

- 美國石油能源利用頁岩油降低進口石油不代表美國期待原油大跌,原油大跌會毀滅美國頁岩油投資,等於摧毀美國能源戰略,因此,美國戰略最怕是通縮,通縮會毀滅美國一切。

- 印這麼多美元,全球沒發生嚴重通膨,表示當美元緊縮將全球大通縮,也就說這是一個慢半拍「大停滯」。

國際金價昨(16)日上沖下洗,激烈的「多空對鬥」導致市場交易量暴增!根據台銀統計,昨天的買賣量較上週多出3倍。金銀珠寶公會理事長李文欽也指出,昨天除了黃金大戶進場買金,整體實體黃金條塊成交量較平日增加許多,買金與賣金的量比達3比1。

銀行業者指出,銀行黃金存摺交易量持續升溫,超過平常單日10倍以上,銀行手續費收入增加,但買進比例始終大於賣出。

金價的激烈震盪,台銀貴金屬部副理楊天立不諱言,金價暴跌已使全球黃金預測全面失靈,除了原本預期年底會測試的價格,提前在第2季出現外,更嚴重傷害金市的走勢及結構。他說,現在所有的預測都要全面大修,若真的跌到1,200美元,會是最壞情況,代表金市投資需求暫時全面撤離。

銀樓業者指出,昨天早上國內黃金掛牌賣出價每台錢價位,較上周五下跌近新台幣900元,等於1公斤黃金條塊數天內便宜24萬元,買進2公斤、3公斤黃金條塊,可以省下近50萬、70多萬元,黃金大戶受到吸引,出籠搶實體黃金,平均重量在2公斤以上,業者形容,「下單電話幾乎接不完。」

到了下午,國際金價回穩,國內黃金掛牌賣出價每台錢回升200多元,每台錢重返5,000元,每公斤黃金條塊也較早上貴了5萬多元,黃金大戶也跟著縮手,交易量縮小。

李文欽指出,國際金價應先回到每盎司1,370至1,380美元附近,重回短線支撐點,未來至少會站回1,400美元,挑戰長線1,600美元價位。

楊天立分析,由於先前資金已大幅殺出,金價在技術型反彈時,將面臨兩大關卡,第一道關卡將是1,500至1,525美元,會有第一波賣壓,第二道則是今年來一直無法突破的1,580至1,620美元。

李文欽指出,觀察黃金期貨市場,多單投資者受影響全數斷頭,「特定空單洗盤機率相當高」,但等待空單賺飽出場,他估計,國際金價應該會回到應有避險資產價位。但短線若再出現震盪,不排除最低挑戰每盎司1,250美元。

註:國際信評、索羅斯、高盛集團都是美國金融武器合作夥伴,金價暴跌目的是測試 QE 結束時是否產生通縮、也測試全球匯率、同時逼使中國須大量持有美債以鞏固美國利益,但若打擊過火大量緊縮美元,全球將產生通縮同時毀滅美國經濟,由 "野村:美QE收手 恐重現97年亞洲金融風暴!" ,更看出『美元金融武器』之威力及貨幣型ETF來避險。