| English: President Barack Obama confers with Federal Reserve Chairman Ben Bernanke following their meeting at the White House. (Photo credit: Wikipedia) |

美國股市的持續上漲顯然令美國聯準會(FED)主席柏南克(Ben S. Bernanke)滿意極了,他在14日於密西根大學發表演說時得意地說,1930年代央行的決策錯誤主要是起因於他們不敢嘗試非正統政策。筆者想請問柏南克先生的是:您對德國人信不過FED、準備把黃金運回國內有何感想?您對全球央行2012年黃金購買數量創1964年新高有何見解?

國際貨幣基金組織(IMF)總裁拉加德(Christine Lagarde)去年12日10月在IMF、世界銀行年會上指出,已開發國家公債已達到戰時水準(GDP佔比達110%),對全球經濟構成重大威脅。華盛頓郵報11日報導,IMF發表的研究報告點名美國、日本、以色列、哥斯大黎加以及宏都拉斯為「揮霍無度」的國家。

全球企業管理顧問機構波士頓顧問集團(Boston Consulting Group;BCG)研究報告作者Daniel Stelter上個月指出,已開發經濟體將是史上規模最大的龐氏騙局,債券持有者有一天可能會接獲減債通知。

《經濟學人》報導,根據摩根士丹利證券(大摩)提供給客戶的研究報告,多數已開發國家實際上已經破產!大摩指出,政府的資產包括課稅能力(未來稅收的折現值)、不動產(包括建築物、設備)、股權以及現金;債務則是包括公債以及未來主要支出(包括退休金、健保費用)的淨現值。大摩指出,就算政府增稅並削減一些支出,缺口(註:美國、英國GDP佔比介於800-1,000%之間)依舊大到難以想像的地步。

《經濟學人》報導,根據摩根士丹利證券(大摩)提供給客戶的研究報告,多數已開發國家實際上已經破產!大摩指出,政府的資產包括課稅能力(未來稅收的折現值)、不動產(包括建築物、設備)、股權以及現金;債務則是包括公債以及未來主要支出(包括退休金、健保費用)的淨現值。大摩指出,就算政府增稅並削減一些支出,缺口(註:美國、英國GDP佔比介於800-1,000%之間)依舊大到難以想像的地步。大摩研究報告顯示,二次世界大戰後許多國家實施「金融抑制(Financial Repression;實質利率為負值)」、外匯管制、制定利率上限以及管制黃金買賣。現在與二戰後時期不同的是,當時政府部門背負戰爭債務、民間部門槓桿部位不大,但現在則是官民皆背負鉅額債務;意味著難以藉由經濟成長來削減債務。大摩的投資建議是:股優於債,但不應大舉出脫債券部位,因為不太可能蒙受大幅虧損。

大摩所指的未來主要支出就是筆者去年10月所提到的「隱形負債」。

《印錢舉債雙人組!柏南克、歐巴馬聯手摧毀美國信用?》

根據維基百科的記載,紐約FED的黃金存放量據稱是居全球之冠、擁有7千公噸金塊。其中,將近98%是外國央行所持有,其餘則是歸屬於美國與IMF。

德國明鏡週刊去年10月底報導,紐約FED存放逾60國的黃金,當中包括德國的1,536公噸貴金屬。美國第二大黃金存放地Fort Knox據悉在過去數十年內不曾開放讓外界親眼檢視黃金儲備。美國不願大方讓德國視察黃金儲備引發許多聯想,數十年來德國一直盛傳存放在美國的黃金早就不見了,也有人說早就被借貸出去。

德國央行在去年底的時候原本打算在3年內將150公噸黃金運回國內進行檢查。不料,該行突然在16日宣布,2020年12月31日以前存放在紐約FED的黃金儲備比重將從2012年12月底的45%降至37%(註:相當於搬移300公噸)。兩大理由之一:藉此建立德國人對央行的信心與信任。

德國央行在去年底的時候原本打算在3年內將150公噸黃金運回國內進行檢查。不料,該行突然在16日宣布,2020年12月31日以前存放在紐約FED的黃金儲備比重將從2012年12月底的45%降至37%(註:相當於搬移300公噸)。兩大理由之一:藉此建立德國人對央行的信心與信任。太平洋投資管理公司(PIMCO)共同投資長伊爾艾朗(Mohamed El-Erian)16日在英國金融時報發表專文時指出,如果事件發展僅止於引發其他國家跟進取回存放在美國的黃金,那麼全球經濟的運作將不會受到太大的衝擊。反之,如果相互不信任的情緒開始滋長、演變成更大規模的緊張情勢,那麼國際間「以鄰為壑(beggar-thy-neighbor)」的政策可能會層出不窮。

《對FED投下不信任票!全球央行2012年購金量創1964年新高》

美元值不值錢,這問題當然要問最懂貨幣的央行!ibtimes.com報導,根據Thomson Reuters GFMS的統計,2012年全球官方部門淨買黃金數量年增17.4%至536公噸,創1964年以來新高。2008年以來全球央行每年皆淨買進黃金;預估今年上半年還將淨買進280公噸。

烏克蘭央行上個月表示,2012年黃金佔該國外匯儲備的比重從一年前的4.36%暴增至7.72%。巴西分別在去年10、11月買進17.2公噸、14.7公噸黃金。IMF數據顯示,伊拉克在去年8-9月大買黃金,將官方貴金屬存量從5.8公噸一口氣拉升至31.07公噸。

MarketWatch去年9月5日報導,全球最大石油與天然氣生產國俄羅斯過去五年以來每個月以大約5億美元的速度敲進黃金,使得其黃金儲備在這段期間成長逾倍。

《中國、俄羅斯對美元/美債沒信心!》

中國大陸國家外匯管理局(SAFE)14日透過官方網站宣佈,已在外匯儲備經營管理機構內成立了外匯儲備委託貸款辦公室(SAFE Co-Financing),負責創新外匯儲備運用這項工作。SAFE指出,人民銀行與外匯管理局近年來不斷創新外匯儲備運用、支持金融機構服務實體經濟發展和「走出去」戰略。自開展委託貸款業務以來,透過調節外匯市場資金供需,進而促進了經濟社會發展、擴大了外匯儲備投資範圍與領域、促進多元化經營管理。

Thomson Reuters 17日報導,俄羅斯二十國集團(G20)會議協調員、前Sberbank首席經濟學家Ksenia Yudayeva在受訪時指出,外界希望看到一個債務價值不縮水(意即:美元不貶值)但經濟成長停滯的美國,還是一個經濟成長但債務價值縮水的美國?她說,如果不想面臨這樣的兩難局面,擁有外部盈餘的國家就該少買傳統儲備貨幣的公債。

美國最新公布的官方數據顯示,截至2012年11月底為止中國大陸持有的美國公債餘額自1年前的1.2546兆美元縮減6.7%至1.1701兆美元。

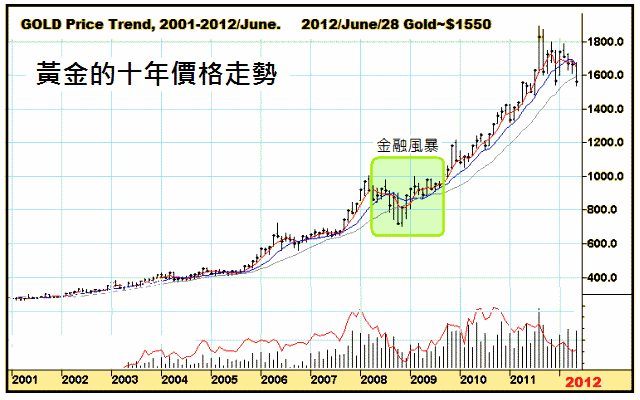

或許有人會說,國際金融市場只要一有風吹草動,美元的儲備貨幣地位就顯得相對突出、美元匯率就會走升。沒錯,2008年金融危機期間美元的確出現一波急升走勢,但那並未改變2000年以來的大方向:貶值。值得注意的是,與美元長期呈現反向關係的黃金剛剛完成連續12年上漲(1920年首見)的驚人紀錄。

FED統計顯示,2012年12月實質廣義貿易加權美元指數(TWEXBPA;見附圖;來源:St. Louis Fed Economic Data)報83.380(基期值100=1973年3月;數據越高代表美元越強),創2012年2月以來新低;僅較2011年7月的80.503(1973年1月開始統計以來最低點)上揚3.6%。廣義貨幣指數包含下列國家/地區:歐元區、加拿大、日本、墨西哥、中國大陸、英國、台灣、南韓、新加坡、香港、馬來西亞、巴西、瑞士、泰國、菲律賓、澳洲、印尼、印度、以色列、沙烏地阿拉伯、俄羅斯、瑞典、阿根廷、委內瑞拉、智利、哥倫比亞。

《基本面與股市脫鉤,令許多投資人喪失信心》

世銀在最新公佈的半年度「全球經濟展望(Global Economic Prosepcts;GEP)」報告當中將2013年全球經濟成長率自去年6月預估的3.0%大降至2.4%。世銀指出,雖然金融市場現在比去年更趨於冷靜,但這樣的榮景並未反應在經濟基本面數據上。

義大利FTSE MIB指數自去年7月24日12,362.51點(歐元世代以來最低收盤紀錄)到18日的17,554.13點總計大漲了42%。股市這麼旺,這下子義國官員可以鬆一口氣了?彭博社報導,義大利央行18日以國際經濟情勢惡化、內需持續疲軟為由,將今年當地GDP萎縮預估值將由去年7月時預期的0.2%修正為1.0%。義大利失業率已達逾13年新高(11.1%)、2012年12月家庭信心指數逼近歷史最低點;義國正陷入2001年第4次的經濟衰退。

西班牙IBEX 35指數自去年7月24日5,956.3點(2003年3月新低)到18日的8,604點以來累計上漲了44.5%。西國債務危機解除?西班牙央行18日公布,2012年11月銀行壞帳比連續第17個月走高,自10月的11.23%升至11.38%,創歷史新高;金額月增20.1億歐元至1,916.3億歐元。截至2012年底為止西國失業率達到創紀錄的25%。

標準普爾500指數18日收盤創2007年12月26日新高,按照柏南克的邏輯美國投資人、消費者應該是荷包滿滿、信心十足,QE輕鬆退場的日子應該是指日可待。很抱歉!根據華爾街日報/NBC News在2013年1月12-15日所做的民調,在歐巴馬第二任就職典禮舉行前夕僅有36%的美國人相信他有能力讓美國經濟轉強,比例遠低於小布希總統第2任就職時的43%。高達60%的受訪者說未來一年將是艱苦的一年、得多存錢才行。不到一半(43%)的受訪者對未來4年有信心,比例低於2005年(小布希第二任)時的48%。

《你還相信FED官員的判斷力?衰退前四個月柏南克還說市場可以趨穩》

美聯社報導,2012年1月12日首度公佈的1,197頁2006年全年聯邦公開市場操作委員會(FOMC)完整會議紀錄副本顯示,時任紐約聯邦準備銀行總裁的Tim Geithner(註:即將卸任的美國財長)在2006年的例行貨幣政策會議上表示,房市降溫也許會對消費、企業支出產生影響,但應該不會產生其他的連帶傷害效應。

2006年3月首度以FED主席身分主持會議的柏南克對於房市的開始出現下滑徵兆輕描淡寫,表示經濟成長列車不會因房市降溫而脫軌,景氣應該可以軟著陸。當年5月第2次主持會議時,柏南克還是一派輕鬆,認為最壞的狀況就是房市有序的下滑。時間快轉到當年12月,柏南克當時仍預期美國經濟可以軟著陸。一年後,美國正式步入衰退!

彭博社報導,2013年1月18日首度公佈的2007年全年FOMC完整會議紀錄副本顯示,參與2007年8月7日會議的Donald Kohn(時任FED副主席)認為美國經濟可以經得起次級房貸危機的考驗。柏南克當時也說,市場應該可以恢復穩定。Janet Yellen(時任舊金山FED總裁)在2007年1月的FOMC會議上說,房市崩盤、進而衝擊消費支出的機率已大幅降低。

Reuters報導,Geithner在2007年8月10日的緊急電話會議上指出,並無任何跡象顯示美國大型金融機構面臨任何籌資壓力。柏南克在2007年12月的FOMC也說,主要金融機構應該不會面臨破產或接近破產的窘境。FOMC在一年後已經將聯邦基金利率降至0-0.25%。

《安倍經濟學:日本人對日圓的信心即將崩盤?》

這陣子談國際財經,就不可能不談到當紅的安倍經濟學(Abeconomics)。去年11月15日即預告「日圓即將反轉貶值」的Heyman資本管理公司創辦人Kyle Bass 18日在CNBC電視台指出,日本政府負債金額是中央稅收的24倍。他認為,當一個國家進入像這樣形同破產的狀態時,神仙也救不了。Bass宣稱日本首相安倍晉三(Shinzo Abe)力推2%通膨會導致日本債務炸彈在24個月內引爆;日本企業應該學習軟體銀行(收購Sprint)、Dentsu(收購Aegis)趕緊利用日圓收購歐美資產。

理由?Bass指出,過去20年來日本政治人物、企業家、投資人都認定通縮將是常態、日圓必升,因此日本公債(JGB)是安全的,安倍政府硬推2%通膨的結果將導致殖利率上揚、債券價格下挫,進而導致滿手JGB的日本金融機構/保險公司、投資人受傷。Bass說,一旦換利曲線(swap curve)開始認定通膨政策是玩真的,日債危機將就此揭開序幕。日股近期相當強勢,還可以追嗎?Bass形容做多日股的風險就像是在推土機前面撿一分錢一樣;日圓貶值也無法讓日本貨在中國重拾競爭力。

嘉實XQ全球贏家系統的報價顯示,日本第一檔黃金ETF(2010年7月2日掛牌)「Mitsubishi UFJ Trust Gold ETF ( Japan Physical Gold ETF;代號:1540.JP)」18日跳空大漲2.34%,收4,820日圓,創歷史收盤新高。

信任,是經濟活動的基礎,沒有信任一切都免談。各大經濟體央行增加流動性原本用意是要強化市場信心,但現在卻有越來越多跡象顯示市場信心正一點一滴地流失中!

美國隱形負債逾70兆美元

美國政府若不正視債台高築問題,台灣持有的1,980億美元或新台幣5.8兆元(註:截至2012年8月底為止;年增38%)美國公債價值可能受損(債券價格下滑、美元貶值),進而影響到你我的權益。美國為解決債務問題必定得調高企業、個人稅率,衝擊該國消費能力,進而影響台灣外銷廠商獲利以及股東們的荷包。試想,美國若繼續在財政問題上演戲給外國人看、不認真減赤,就算台灣緩徵證所稅,台股漲勢能持續多久?

美國負債問題究竟有多嚴重?可不可以像2011年7-8月舉債上限談判那樣把惱人問題繼續當作足球踢(kicking the can down the road)就算了?為何「末日博士」麥嘉華(Marc Faber)說,美國只有「財政大峽谷」,沒有「財政懸崖(Fiscal Cliff)」?

有人會說,美國現在2%的經濟成長率在先進國家當中已經很厲害了!美國農業部(USDA)公佈的數據顯示,2012年7月總共有破紀錄的4,668萬人向政府領取食品券(food stamps),年增率達2.9%,比經濟成長率還要高。2012年9月非自願兼差人數達861.3萬人,僅較2010年9月的938.3萬(歷史最高紀錄)短少8.2%(77萬人)。年初迄今,美國非自願兼差人數增加了6.4%。如果美國政府不在乎或輕忽這兩項數字背後代表的有形與無形成本,那麼他們可以繼續延後真正面對問題的時間。後果?誠如商品投資大師吉姆羅傑斯(Jim Rogers)在今年4月接受華爾街日報(WSJ)專訪時所說的,類似希臘的街頭暴動恐將會在美國上演。

截至2012年4月為止美國債務GDP佔比高達101.7%(見附圖;來源:聖路易斯FED),較經濟衰退開始時(2008年1月)的66%跳增35.7個百分點;只比第二次世界大戰小,遠高於第一次世界大戰、雷根總統主政時期、內戰以及獨立戰爭時期。《美國隱形負債每分鐘增加一千萬美元,政府財政比西班牙糟》

美國人真正面臨的金融負擔金額(簡稱隱形負債)究竟有多龐大?絕對不僅止於帳面上的16兆美元而已!「keepingamericagreat.org/10-million-a-minute-tour/」這個網站可以看到最即時的隱形負債變動,以每分鐘增加一千萬美元的速度向上竄升,目前(截至2012年10月29日為止)已經達到71兆美元的水準!

71兆美元是怎麼算出來的?上述71兆美元負債包括聯邦政府的總債務(公眾持有的債務、資金來源沒有著落的軍事/民用養老金)以及資金沒有著落的社會保險的承諾(例如,社會保障和醫療)等等。形容美國是「放大版歐豬五國」的全美財政責任與改革委員會聯合主席Alan Simpson(共和黨籍前參議員)11日在接受CNBC訪問時解釋「兆(Trillion)」的意義為何。他說,如果你一秒鐘花一美元,那麼你得花上32,500年的時間才能達到1兆美元大關;如果你從耶穌誕生開始每天花用100萬美元,到現在你也還碰不到1兆美元關卡;宇宙誕生於136億年前,距離一兆大關還有很遙遠的距離。

根據智庫機構「Comeback America Initiative(簡稱CAI)」所編列的「主權財政責任指數(SFRI)」,國際貨幣基金組織(IMF)數據顯示美國在34個國家當中排名第28名,比目前面臨主權紓困窘境的西班牙(第26名)還糟糕,只贏匈牙利、冰島、愛爾蘭、葡萄牙、日本、希臘(註:上述六國分別名列第29-34名)。CAI是美國前聯邦審計長David Walker所發起的無黨派機構。

根據IMF 2011年9月公布的報告,美國公共債務(包括聯邦、州、地方政府)GDP佔比高於西班牙、英國;10年內美國將達到希臘爆發債務危機前的水準。不過,如果你把社會安全、聯邦醫療保險(Medicare)以及其他聯邦信託基金債務也加進去的話,三年後美國的債務GDP佔比將追上希臘債務危機引爆點的水準。

zerohedge.com報導,根據巴克萊資本證券歐洲首席經濟學家Julian Callow所整理的數據,美國、日本、希臘以及愛爾蘭在6項政府財政指標當中全部都拿到象徵警戒水準的紅色警告,比葡萄牙、西班牙、義大利或英國都還糟糕。

《美國每人醫療費用遠高於OECD均值,身體狀況很糟》

根據CAI所發起的「10 Million A Minute Tour」活動投影片資料,美國聯邦支出GDP佔比在1912年時僅有2%(以2012年幣值計算相當於160億美元),到了2012年已增至24%(相當於3.8兆美元),如果不進行改革的話2040年就會飆升至37%。2012年9月美國政府部門就業人數為2,200.1萬,僅較2010年5月的2,299.7萬(歷史最高)減少4.3%。

上述數據並未包括各州以及地方政府,如果納入計算的話美國整體政府支出GDP佔比將在2040年升至50%。共和黨總統參選人羅姆尼(Mitt Romney)說,他將透過大幅刪減政府支出(聯邦支出GDP佔比計畫從目前的24%降至2016年的20%)在10年內達成平衡預算目標。您認為羅姆尼(假設他當選)真的辦得到嗎?

1912年時美國有高達97%的預算是每年審查,但到了2012年比例已降至33%。換言之,現在有高達67%的美國聯邦預算是自動過關,這其中包括社會安全(佔20.4%)、聯邦醫療保險(佔12.6%)、其他強制性項目(佔19.7%)、醫療補助(Medicaid;佔6.7%)等等。以2011會計年度為例,當年度的聯邦政府預算僅有38%(包括國防、其他斟酌性支出)是由國會與總統來決定,低於4年前的62%。

FoxNews.com 10月4日指出,1940年美國每一名社會安全救濟金領取人背後有159名就業人口力挺,現在此一數據降至2.8名。民主黨籍財政責任與改革委員會聯合主席Erskine Bowles 11日在接受CNBC訪問時指出,未來10年社會安全計畫的資金缺口高達9千億美元。

聯邦醫療保險+醫療補助的GDP佔比目前為4.8%,2040年預估將增至9.3%。根據經濟合作暨發展組織(OECD)2011年公布的資料,2009年美國每人醫療保健費用為7,960每元,較OECD平均值(3,361美元)高出137%。根據Bloomberg Rankings 8月15日發表的「世界最健康國家(World`s Healthiest Countries)」評比(利用「平均預期壽命」、「吸煙率」、「死亡率」等指標來做為評斷標準),美國排名第33名。面對這樣一個身體狀況不佳、醫藥支出持續上揚的國家,國際債權人還能忍耐多久?

美國今年淨利息GDP佔比僅有1.4%,但到了2040年預估將暴增至10.8%。彭博社報導,根據美國財政部公佈的數據,美國聯邦政府在上個會計年度(截至2012年9月30日為止)共支付了3,598億美元的利息,創2005會計年度(3,524億美元)以來新低。值得注意是,美國政府2005會計年度(截至2005年9月30日為止)的政府預算赤字也僅有3,183.46億美元,現在單單是利息支出就已經達到7年前的赤字總額!美國赤字的嚴重性可見一斑。

以2010年幣值來計算,美國國防年度支出約達6,900億美元,比以色列、土耳其、澳洲、加拿大、南韓、巴西、義大利、德國、印度、沙烏地阿拉伯、日本、英國、法國、俄羅斯、中國大陸的加總(6,700億美元)還要多。國防對經濟成長沒有太大的助益;這些數據凸顯出美國財政赤字狀況的不可持續性。

美國整體稅負GDP佔比小於法國、荷蘭、德國、加拿大、英國、澳洲,僅高於日本、墨西哥。此外,企業稅對美國聯邦稅收的貢獻度不到10%;多數都是由薪資與個人所得稅來包辦。美聯社今年8月報導,根據「政策研究學院」發表的報告,包括AT&T、波音、花旗集團等企業去年的平均薪資為2,040萬美元,但他們繳交給政府的稅金卻遠低於此。難怪華爾街日報日前報導,AT&T執行長Randall Stephenson表示,增稅勢必得成為解決債務問題的一環。

《柯林頓再當20年總統也救不了美國財政?》

靠經濟成長來解決債務問題?讓羅姆尼這個商人當總統,美國就不用削減支出?根據美國政府審計局(GAO)的估計 美國經濟得連續數十年達到兩位數的實質GDP成長率才能解決上述隱形債務!過去一百年來,美國聯邦政府只有25年繳出預算盈餘!1901年至剛剛結束的這個會計年度(截至2012年9月30日為止)的這段期間美國合計僅繳出5,982.32億美元的預算盈餘,連過去4年平均年度預算赤字的一半都不到。

柯林頓(Bill Clinton)第二任總統任期恰巧碰上網際網路熱潮、那斯達克指數在2000年創下歷史天價,美國在1998-2001年度這4年間都繳出預算盈餘成績單、合計盈餘達5,593.57億美元。假設美國修憲讓柯林頓回鍋當總統(註:他的協調能力好,可以讓兩黨議員達成財政協議),也假設美國又出現一波足以跟網際網路相提並論的投資熱潮,那麼柯林頓再當20年總統也僅能貢獻美國2.8兆美元的盈餘,固然可以讓債權人感到寬心,但相對於逾70兆美元的隱形負債來說也只是杯水車薪而已。

透過美元貶值來減輕債務?股神華倫巴菲特(Warren Buffett)2011年8月9日在接受財富雜誌(Fortune)總編輯Andy Serwer電話專訪時表示,美國公債不會違約(因此債信評等應該還是「AAA」),但美元並不是「AAA」。此外,也有人呼籲各大央行應考慮將帳上的公債一筆勾銷。通膨是一種隱形稅,無法解決債務問題,更何況社會安全、醫療保險等資金來源沒有著落的債務成長速度是超越通膨的。

單靠增稅就可以成功減債?美國聯邦稅收GDP佔比的歷史平均值為18.4%,以合理、可持續性的假設基礎來推斷,若要單靠增稅來解決美國財政困境的話,預估到2040年聯邦稅率得增加一倍。顯然,這樣的稅率增幅勢必會衝擊美國經濟。稅率不變,單靠削減支出呢?如果美國聯邦稅收GDP佔比維持在18.4%,到2024年這樣的收入僅夠支應社會安全、聯邦醫療保險、醫療補助以及公債利息。其他像國防、運輸、教育、國土安全等支出通通得刪除!可能嗎?

為何美國經濟週期研究所(ECRI)共同創辦人Lakshman Achuthan堅稱美國經濟已經陷入衰退?憑什麼說聯準會(FED)量化寬鬆貨幣政策(QE)對實體經濟的影響力不增反減?這些問題的共通答案都是:貨幣流通速度(Velocity of money circulation)!咖啡、提神飲料準備好了嗎?讓我們繼續看下去!

《恐懼,讓貨幣流通速度創50年新低?》

華爾街日報在8月30日的一篇文章中提到,2012年第2季的美國貨幣流通速度(註:名目GDP除以M2貨幣供給)創逾50年新低。這意味著儘管FED已大幅擴充資產負債表規模,消費者、企業仍選擇繼續存錢。美國聯邦存款保險公司( Federal Deposit Insurance Corporation ,簡稱FDIC)的統計顯示,美國存保機構存款金額持續創歷史新高,第2季底年增5.7%至10.3兆美元;值得注意的是這其中有四分之一是不支付利息。

根據Hoisington投資管理公司總裁Van R. Hoisington、執行副總Lacy H. Hunt所做的統計,1900年迄今貨幣流通速度最高出現在1997年(2.12),最低出現在1932年(1.17),1900年至2011年第3季平均為1.67,1953年至1980年期間平均值為1.675。換言之,貨幣流通速度(彭博社資料顯示目前為1.5776)跌破長期歷史平均值應該是促使FED 9月13日決定採取行動的主因之一。

2008年3月時FED資產負債表規模僅有9,200億美元,但現在已達2.2兆美元。表面上看來FED這麼用力刺激經濟,消費者應該可以安心正常消費才對。可惜,問題沒那麼簡單!美國聯邦政府年度預算赤字預估將連續第4年超過1兆美元,民眾知道這筆帳遲早都得買單(多繳稅或面臨政府支出刪減),逃不掉的;民間未雨綢繆、減少支出可說是再自然不過的事!

一年前就已預測美國將再度陷入衰退、引發外界質疑聲浪的Achuthan,9月13日在ECRI官網發表專文指出,貨幣流通速度重挫破底意味著,FED不管做多少努力成效都將大打折扣。

為何一口咬定美國經濟已經陷入衰退?Achuthan說衰退初期GDP數據幾乎都會下修,而且幅度還蠻大的。美國商務部9月27日公佈,2012年第2季實質GDP成長年率自原預估值1.7%下修至1.3%(註:第三次預估值),增速創2011年第3季以來新低。

businessinsider.com 29日報導,Gluskin Sheff & Associates Inc.首席經濟學家David Rosenberg指出,2012年8月美國核心(非國防、不含飛機)資本支出訂單金額3個月移動平均值下滑4.1%。他說,歷史數據顯示當趨勢弱化至目前這個水準時,美國經濟100%已經處於衰退。2007年領先預測經濟衰退的Rosenberg曾任美林證券北美研究首席經濟學家。

根據德意志銀行首席國際經濟學家Torsten Slok在2011年6月發表報告指出,經濟衰退後(註:止於2009年6月)的成長率正常為6%,3-4%為溫和復甦速度,2%等同「成長性衰退(growth recession)」。美國實際表現?2009年第4季(4.0%)、2011年第4季(4.1%)表現最突出,2011年第1季(0.1%)最差,除了上述兩次4%增幅外其餘皆未高於3%。

Slok在今年3月指出,全球主要央行(FED、歐洲央行、日本央行、英國央行、中國大陸人行、瑞士央行)自2007年以來合計印了8兆美元。主要央行的資產負債表規模幾乎相當於全球股市市值的30%,高於2008年的10%。Slok的研究顯示,2000年迄今包括美國、日本、德國、英國、法國、瑞士的貨幣流通速度均呈現走低,顯示貨幣政策對實體經濟的刺激效果並不明顯。

Slok指出,央行的印錢動作可以透過需求因素(例如:銀行加速放款、貨幣流通速度升高)、供給因素(原物料價格/薪資走高)以及通膨預期心理等三大管道影響通膨。由此推斷,美國通膨目前之所以處於低檔最主要是受到失業問題嚴重導致薪資增長受到壓抑以及貨幣流通速度持續低迷的影響。

Slok認為美國雖不太可能發生惡性通膨(Hyperinflaiton),但他也提到任何印錢的國家都面臨通膨預期心理失控的風險,大眾是否信賴央行是惡性通膨爆發與否的關鍵。Slok的經濟團隊已連續兩年(2010年、2011年)獲《機構投資人雜誌》票選為固定收益研究類第一名。

Thomson Reuters/美國密西根大學9月28日公佈,1年期預估通膨率2012年9月終值為3.3%,低於前月終值3.6%;5年期預期通膨率終值為2.8%,低於前月終值3.0%。2012年3-7月1年期、5年期預估通膨率區間分別為3.0-3.9%、2.7-3.0%。除了消費者對FED 9月13日QE宣布淡定以對外,美國公債市場投資人也是如此:10年期公債殖利率自13日的1.75%降至27日的1.66%。

《沒有通膨是因為美國已陷入流動性陷阱?》

曾任美國財政部次長的貝萊德(BlackRock Inc.)固定收益資產組合管理部門主管傅沛德(Peter Fisher)8月20日在接受CNBC專訪時指出,繼續使用「扭曲操作(Operation Twist)」公債買賣活動(買進長債、出脫短債)只會創造出流動性陷阱(liquidity trap),繼續壓低期限溢價(term premium)並無法替美國經濟創造出更多的信用。

傅沛德9月10日在英國金融時報發表專文指出,既然FED認為繼續壓低長期利率對經濟有幫助,那麼何不把它打到零?他說,長期利率如果真的跌到零的話銀行將缺乏放款的誘因。

《資產負債表衰退(Balance-Sheet Recession;BSR)》名詞發明人辜朝明(日本野村總合研究所首席經濟學家)指出,民間行為因資產泡沫破裂而從「利潤極大化(Profit Maximization)」轉變為「積極減債(Debt Minimization)」,首當其衝的就是「貨幣政策」(失效),因為負債大於資產的企業/個人是不會對任何利率水準做出反應(「流動性陷阱現象),而通貨緊縮的現象也將會隨之出現。

美國人積極減債的證據?彭博社統計顯示,截至2012年3月底為止美國消費者償債金額佔可支配個人收入比重為11%,低於2007年的14%。

英國金融時報報導,根據美國人口普查局公布的資料,美國中等收入家庭目前的所得較2009年經濟復甦剛展開時短少了4.8%。美國中等收入已降至網際網路世代(1993年)前水準;柯林頓政府時代所增加的部分已經完全吐出來。

Thomson Reuters報導,根據德勤(Deloitte)的統計,高達80%的受訪美國財務長表示美國經濟已經或即將陷入停滯狀態。根據Thomson Reuters I/B/E/S的統計,截至第2季底為止標準普爾1,500大企業(S&P 1500)帳上總計有1兆美元現金/約當資產,與去年美國GDP(15兆美元)相比可說是一大筆資金。

《萬一新QE沒有辦法降低失業率,FED將提高通膨目標?》

美國除了資金陷入流動性陷阱外,FED主席柏南克(Ben Bernanke)關注的勞動參與率8月跌0.02個百分點至63.5%,創1981年9月以來新低!怎麼樣才能讓資金動起來、讓失業的美國人重拾求職的勇氣?如果美國兩大黨沒有辦法提供財政改革對策的話,柏南克可能僅剩提高通膨目標(註:目前為2.0%)這項武器了!

Thomson Reuters報導,太平洋投資管理公司(PIMCO)共同創辦人葛洛斯(Bill Gross)9月20日表示,FED在沒看到美國失業率降至6%以前是不會善罷甘休,他預估為了達到此一目的貨幣當局將容許通貨膨脹在未來幾年內上升至3.0-3.5%。柏南克實際上早已悄悄地在放寬FED對通膨的容忍程度。今年4月,他說如果通膨在很長一段時間都高於2%的話,FED的信譽將會受損。在9月13日的記者會上,柏南克絕口不提「通膨長時間逾2%=FED信譽受損」這回事,只說一旦通膨高於目標(註:2%),FED會在接下來的一段時間內將它壓回至目標區。

分析

- 黃金價格未來決定於全球央行對美元信心,非技術分析來決定,這是我的看法;( Future price of gold decided at central banks around the world confidence in the dollar, non-technical analysis, this is my opinion; )

- 一旦,美債持續增高、日本持續印鈔,全球央行必須用黃金避險,以免貨幣泡沫傷及多年外匯果實,所以黃金價格不是決定於技術分析;( Once the U.S. debt continued to increase, Japan continued to print money, central banks around the world must be gold hedge, in order to avoid The money bubble hurt the years foreign exchange fruit, so the price of gold is not decided in the technical analysis; )

- 未來 IMF 解決全球印鈔問題只剩一藍子貨幣,黃金極可能是貨幣之一,全球央行對黃金還會再增加;( IMF can only solve global money printing by a basket of currencies, gold is very likely to be one of the currencies, central banks around the world will again increase in gold; )

- 由 Obama 策略看,會加速能源回北美、美商回美投資、弱勢美元增加外銷降低進口,這樣由 GDP 四大成長因素看,將可增加順差、投資,降低政府開銷,Obama 還蠻懂經濟,那像馬總統亂搞一通;

参考:MoneyDJ 新聞

3 則留言:

謝謝真大的分享與分析~

看來,這世紀的經濟負債乃源於長期的揮霍哩~可是,現今開始要簡約,無消費刺激的經濟,負率,低率,無利率的政策還是無法讓投資人恢復信心( 既得利益者 坐擁幾世財富者才不會試跳火坑吧)~

真大你一直持有的黃金還在吧??

身為小島國的台灣人民,真是好日不長久,苦日子都有份~ 還好還是有很多台灣人善良勤奮樂觀,要不不用燒炭,直接跳海一堆了~~

大家加油了! 世界末日已過,日子還是要過!

真大你一直持有的黃金還在吧??

> Yes, I still keep it on hand

SilverGoldBull is your reputable silver and gold dealer. You will be provided with reasonable, live rates and guarantee that your bullion arrives to your door discreetly and safely.

張貼留言