Image by Yang and Yun's Album via Flickr

Image by Yang and Yun's Album via Flickr面對各方對量化寬鬆政策的質疑,美國聯準會主席柏南克近來頻上火線,親自為其政策辯護,而哥倫比亞廣播公司( CBS )周五指出,柏南克周日將在其「60分鐘」節目中,解釋其6,000億美元的第2輪量化寬鬆行動(QE2),而且他也會表示,不排除進行發動QE3的可能性。

CBS 此一聲明是在週五下午發出,因此促使美股在尾盤獲得支撐,而維持上漲,美元則是應聲下跌。

此一訪問是在11月30日預先錄製,然後將在周日美東時間晚間7時播出。

根據CBS周五的聲明指出,柏南克將在訪問中解釋,聯準會為何要決定要以6,000億美元購買國庫券的原因。他並且將解釋此一政策並不會引發通膨,且他也不排除擴大購買國庫券的可能性。聯準會在11月3日宣布發動第2輪量化寬鬆行動,也就是所謂的QE2,以支撐經濟復甦與創造就業,並且避免通縮風險擴大。

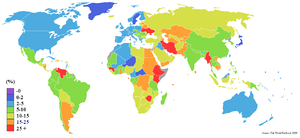

然而QE2也在國內外引發極大爭議。在國內方面,許多經濟學家都認為此舉能否振興經濟,根本就是未知數,而且會導致通膨升溫。在國際方面,包括新興國家與德、法等國的領袖都質疑此舉會導致美元貶值,在全球引發熱錢狂潮與資產泡沫。

也就因為來自各方質疑聲浪高漲,迫使柏南克一再親上火線,為其政策辯護。這是柏南克第2次登上「60分鐘」節目,他第1次上此一節目是在2009年3月,當時是為解釋聯準會在金融風暴時的作為,包括容許雷曼兄弟倒閉與對美國國際集團困。

8月以來,市場即預期聯準會將發動QE2,而現在市場有關聯準會將進行QE3的預測之聲也在不斷擴大,高盛曾表示,6,000億美元的規模太小,要全面振興經濟至少需要4兆美元

中央銀行25日公布今(2010)年10月日平均貨幣總計數M1B、M2,其中被視為股市資金動能指標的M1B年增率連續10個月下滑,來到10.05%,不過,央行強調,M1B日平均餘額超過新台幣11兆元,而且持續增加,股市資金動能充裕。

根據央行統計,由於去年比較基期較高,今年10月M1B年增率降至10.05%,M2則因銀行放款與投資持續成長、外資呈現淨匯入,年增率上升為4.8%,這也是自今年5月以來連續6個月上升;累計今年1至10月M1B 及M2平均年增率分別為16.26%及4.48%。

雖然10月M1B年增率持續下降,不過,央行說明,10月M1B日平均餘額已突破新台幣11兆元,仍維持高檔,也較9月增加258億元,顯示市場上資金依舊充沛。

至於10月底證券劃撥帳戶餘額及外國人新台幣存款帳戶餘額雖然也都較9月略減,不過,央行表示,證券劃撥帳戶餘額還有1.3兆元,仍在高點,外國人新台幣存款帳戶餘額也還有2558億元,顯示外資仍然看好股市,資金動能充裕。

若進一步觀察M1B與M2近年來的變化,其實去年4月M1B與M2出現「黃金交叉」後,M1B與M2年增率連續上揚,今年因比較基期較高,M1B年增率已連續10個月下滑,M2年增率連6個月上升。

對於外界擔心一旦外資匯出加劇,M1B年增率下滑速度變快,M2若維持上升趨勢,今年底前M1B與M2可能出現「死亡交叉」,影響股市動能?對此,央行表示,兩者目前還有5.25個百分點的差距,要出現死亡交叉「機率不高」。

此外,根據央行統計,10月底主要金融機構放款與投資年增率由9月底的5.29%上升到5.96%,這也是2006年7月以來新高,顯示景氣復甦,金融機構對民間與政府放款幅度增加。另外,由於新台幣近來狂升,10月外匯存款2.5兆元是歷史新高。

外資看好台股漲勢,選舉期間的11月份低調壓寶,匯入資金淨額14億美元,金管會統計,截至11月底,境外外國機構投資人加上陸資累積淨匯入台灣1,612.73億美元,一掃過去多個月來的資金流出陰影。

國際熱錢湧向新興市場,台灣因兩岸紅利特別受到青睞,台股蘊含大量中概股成份,在五都選舉的政治干擾去除後,兩岸協商勢必再度大步跨前,激勵股市再出現一波新的漲勢,為外資重壓台股的驅動力。

金管會表示,11月間外國機構投資人(FINI)及大陸地區投資人(陸資)投資國內證券辦理登記情形,境外外國機構投資人完成登記145件,境內外國機構投資人完成登記1件;華僑及外國自然人(FIDI)投資國內證券辦理登記,境外華僑及外國自然人完成登記14件;境內華僑及外國自然人完成登記74件,件數有持續增加趨勢。

外資今年來對台股持續熱中,至11月30日止,全體外資及陸資積極雙雙買進上市和上櫃股票。上市股票部份,累計買超1,943億元,就交易部位來看,買進股票金額約48,762.63億元,賣出金額約46,819.59億元;上櫃股票部份,累計買超42.45億元,就交易部位來看,買進1,933.76億元,賣出1,891.31億元。

國內十一月消費者物價指數CPI出爐,年增率1.53%,創下今年三月以來新高,主要是受到蔬果及水產品及乳類產品等食物類價格明顯上揚的影響。累計今年一到十一月的CPI年增率0.94%,今年民生物價還算穩定,但是明年廠商可能會慢慢把原物料上漲的部分轉嫁到下游,預估明年全年CPI為1.85%。

國際原物料價格的上漲,已經開始反應到國內的物價上,主計處公佈十一月的CPI年增率達1.53%。其中,蔬果及水產品及乳類產品等食物類漲價明顯,較去年同期上漲3.65%;受到景氣回升,部分成衣折扣較去年減少,加上國際黃金價格持續上漲,衣著類項目的年增率上漲1.58%。此外,業者反應成本,部分美容保養用品、旅遊團費都出現上漲。這些因素導致十一月的CPI年增率創下今年三月以來新高。

主計處科長吳昭明表示,目前看來,零售端漲價幅度不如上游漲幅來得大,這是因為大部分廠商為了顧及市場競爭力,採取漸進方式慢慢把成本轉嫁出去,所以今年一到十一月的CPI年增率上漲0.94%,民生物價還算穩定。明年的預估值則為1.85%。吳昭明說:「明年全年的CPI,我們預測是1.85%,會比較高一點,顯著一些」。

十一月進口物價指數漲幅則有2.89%。吳昭明表示,美元計價的進口物價指數年增率其實上漲了9.63%,但因為台幣這段期間升值幅度大,吸收了部分進口物價上漲的幅度,使得新台幣計價的進口物價漲幅漲幅縮減。

針對美國可能啟動的第三次貨幣寬鬆政策(QE3),經建會主委劉憶如表示,QE3後果很大,整個亞洲都需要某種程度的資本管制;至於台幣是否要堅守卅元匯價,她認為,「匯率要順勢而為,否則會造成國內物價有上漲壓力。」

這是繼行政院副院長陳冲之後,另一位對央行死守卅元匯價提出質疑的財經官員。不過,劉憶如也強調,由於熱錢炒作對台灣出口的直接傷害影響太大,央行和財政部都有一些策略推出,還有部分因應措施在研擬,以防堵熱錢。可能的作法是對投機性資金採取策略防範,不會讓它變成一些炒作資金。

劉憶如指出,如果錢進來亞洲,因為資金很多,總是要尋求比較好的標的,可是投資有長期、有短期,如果是中長期到亞洲參與一些建設,那當然歡迎,但如只是為了炒匯炒股的熱錢,各國都會謹慎以對,也比較不歡迎這樣的資金。

而QE3議題發威,也讓新台幣升勢再起,昨日盤間一度狂飆超過六角,直奔卅.一一元,馬英九防線再度失守。終場央行出手,一口氣摜壓近五角,終場新台幣以卅.六二五元,小升一.二角作收,升幅居亞幣之冠。

劉憶如說,如果美國真的啟動QE3,等於只顧美國不管亞洲各國,是很不負責任的作法,也很過分,不足以作為世界的準備貨幣。此時防範熱錢的方法,就不能完全照過去交由自由市場決定,亞洲各國央行應聚在一起採取同步管制措施,其中由日本或大陸主導的可能性比較大。

劉憶如說,對待熱錢的方法包括放任貨幣升值、干預及設立門檻。其中放任的方式不可能,因為對出口的直接傷害太大,亞洲國家包括台灣在內,在干預及設立門檻方面,都有一些著墨。劉憶如認為,匯率政策應該順勢而為,否則會造成國內物價上漲的壓力。順勢是順整個亞洲的勢,若美元兌新興市場國家的貨幣都在貶,台幣就要順著潮流讓美元貶;若美元兌各國貨幣沒有貶值,台灣也不用跳出來說台幣要升值多少。

分析與評論

- 央行一定要大幅限制炒匯炒股進來之資金 , 否則快來不及了, 看見M1B增幅, 太嚇人了 已經增加超過 11兆, 彭總裁不要亂搞啊, 將來會被勞工罵死 健保漲價 油漲價 房子大幅漲價 股票漲 只有薪資沒甚麼漲 勞工會罵死彭總裁 ;

- 美國聯邦準備理事會(Fed) 主席柏南克很顯然與金融財團掛勾 炒作國際匯率 高盛是這次最大獲益金融財團之一,台灣房價肯定被 QE1, QE2, QE3 炒成三年又漲一倍, 台灣勞工可能 QE2, QE3 最大受害者,美國勞工也將受害,還好我有投資黃金 黃金應該會漲到 2200 ~ 2400> 央行一定要大幅限制炒匯炒股進來之資金 ,否則快來不及了,看見M1B增幅, 太嚇人了 已經 ;

- 台灣勞工將會在 2012 發出最大怒火,因為台灣央行的政策是擋不住美國聯邦準備理事會QE3,資金炒高房價加上匯率大漲後對台灣勞工與產業傷害甚大,也將造成2012是台灣大幅勞工與無殼族抗議,大陸必須調高再工資讓出口代工費跟著漲價,逼使亞洲也輸出通膨至美國,逼使美國調高利率,亞洲熱錢就會離開;

- 政府不能一直想著拉高股市、低利率、調高健保費、調高油價、調高水價及高房價,這些對台灣一般勞工是沒有幫助,因為員工配股時代已經過去,許多勞工沒有公司股票,因此高股市、高健保費及高房價只有增加勞工反感,拉高股市及高房價不等於經濟成長,尤其投資率不高時更明顯;

- 美國則更離譜,造成金融海嘯之高盛、AIG、雷曼等金融財團中只有雷曼倒避,產生之問題卻要子子孫孫之稅金來負擔,而QE1 ~ QE3 之金融炒作利潤卻由高盛等金融財團分走,通膨與國債之壓力都壓在勞工身上,難怪人們認為美國聯邦準備理事會的老闆是美國金融財團,更慘是美國聯邦準備理事會印更多美元不等於失業率會下降,QE1有效不等於QE2及QE3有同樣效果;